Някаква параноя започва да витае във въздуха във връзка с потенциалното ни приемане в чакалнята на еврозоната. Сега ще разнищя малко повече случая със страховете на спестителите и какви са потенциалните им опции.

Какви са страховете на хората?

Въпреки уверенията на всякакъв род финансови експерти, че всичко ще е наред и ще мине гладко (преходът към еврозоната), хората панически се страхуват за своите спестявания. Тези страхове най-общо могат да се обобщят до обезценка на спестяванията им в левове.

Причината за тези страхове?

Корените за тази паника най-вероятно могат да се търсят в неособено далечното минало, преживяно от настоящите спестители (по-близо до пенсионната възраст). Те бяха свидетели и реално усетиха болезненото явление на безпрецедентната обезценка на спестяванията им от кризата през 90-те години на миналия век, която "изяде" почти цялата покупателна способност на спестяванията им (аз я помня, въпреки, че тогава бях едва на 17 години). И това се случи преди въвеждането на валутния борд. И сега страховете им се материализират - когато валутният борд, довел до голяма степен до финансовата стабилност, която наблюдаваме в момента, е напът да постепенно да отстъпи своето място.

Хиперинфлацията в България през 1997-ма година постави страната ни в една много негативна класация - на 21-во място сред страните с най-висока инфлация в света. Все още не мога да си обясня как стигнахме до подобна позиция, запазена традиционно за страни участвали във военни конфликти, или от "третия свят"?

Но вместо да се паникьосват (тези, които не биха могли да бъдат убедени, че спестяванията им няма да се "изпарят"), много по-добре е да си зададат въпроса - как да се защитят от потенциална обезценка на техните спестявания?

А този въпрос е доста актуален, дори и да не става въпрос за "измислени" последствия и ефекти от "чакалнята за еврозоната". Достатъчно е само да погледнем към следното - инфлацията в страната ни е около 3.5%, а лихвите по депозити са под 1%!

Тоест спестителите така или иначе губят покупателна сила от парите си. Защо не са се паникьосали още обаче? Защото парите им "изтичат" относително бавно и имат усещането за защита на депозитите си, когато са в банката.

Как да се защитите от инфлация?

Дори и да се обърнем към страни с нормални темпове на инфлация в дългосрочен план, става ясно, че инвестициите в акции (в исторически план), са били най-добрият начин за защита от обезценка на спестяванията. Понеже родният капиталов пазар е относително млад, то ще се обърна първо към широкия щатски индекс S&P 500 (представителен за половината от световната пазарна капитализация), за да видим как инвестициите в акции са защитавали от инфлация.

От 1928-ма година до 2015-та, широкият американски индекс се е доказал като най-добрия защитник срещу инфлация. Той е носил на инвеститорите среден годишен доход от 11.25% за посочения период. Това е било в пъти над средната инфлация от около 3%, както и в пъти над доходността на други традиционни "защитници" от инфлацията - като имотите и златото.

Обърнете внимание, че през този дълъг период са се случвали редица катаклизми - като Голямата депресия от 1929 до 1932 година, когато акциите губят над 90% от стойността си; Втората световна война; терористичните атентати от 11-ти септември; много други войни; финансовата криза от 2008-ма и др.

Въпреки всички тези събития, случили се през разглеждания период, доходността на американския индекс е била над 10%.

Нещо повече, перспективите все още изглеждат добри, ако инвеститорите гледат дългосрочно на пазара. Според редица проучвания, ако се разглеждат в едногодишен план, инвестициите в акции са спекулатвни. Ако се погледне към период от пет години - над 85% от хоризонтите са носили положителна доходност за инвеститорите (при индекса S&P 500). При петнадесетгодишен хоризонт обаче, няма нито един период, който да е носил отрицателна доходност за инвеститорите. Така че противно на схващанията на много хора, инвестициите на финансовите пазари не са "казино" и тези инвестиции са защитавали средствата на инвеститорите от инфлация.

Дори и при хиперинфлация акциите са били по-добрия актив.

С много прост пример ще покажа какъв е най-добрият вариант за защита от хиперинфлация, която отново казвам, че не би било възможно да се случи в момента. Но все пак, нека да погледнем към историята, при това в страната заемаща челни позиции, когато става въпрос за подобно явление - Зимбабве.

Фондовата борса в Зимбабве се представя трайно по-добре от инфлацията и постоянно достига до нови рекордни нива, макар и заради грешни причини.

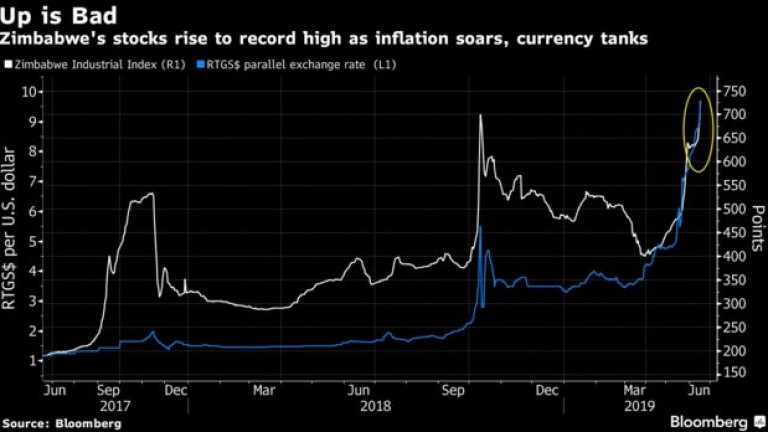

Ето как изглежда графиката на Bloomberg, сравняваща инфлацията в Зимбабве, с представянето на водещия индустриален борсов индекс там за последните няколко години:

Както може да се види, акциите в Зимбабве се повишават до рекордни нива всеки път, когато инфлацията се ускори и националната валута поевтинее. Логиката е ясна - реалната икономика, доколкото съществува и функционира и е представена на финансовите пазари, е най-добрата защита срещу непрестанно обезценяващата се национална валута!

Виждаме, че линията на борсовия индекс почти постоянно е над линията на инфлацията. Разбира се трябва да се подчертае, че в този случай става въпрос за изключително обезценяваща се валута.

*Материалът е с аналитичен характер и не е съвет за покупка, или продажба на ценни книжа

USD

USD CHF

CHF EUR

EUR GBP

GBP

georgi-dichev-mkxPuARz

на 25.02.2020 в 23:56:26 #1Минчев, много си далече от истината мойто момче, с подобна статия! На първо място, ти отчиташ единствено официалната инфлация, а това не е реалната, като я съпоставяш с реалния измерим капиталов ръст. Погледни последните 30 години САЩ, колко пъти са си сменяли методологията, за пресмятане на инфлацията. Защо ли? На второ място ти не отчиташ в твоя пример, таксите за покупка и управление на ETFа. Това са си разходи, които във времето са голям процент. Ако се отчете реалната инфлация към всички разходи за обслужване на ETFa към индекса, нещата няма да изглеждат така както си ги описал. Ако сам си формираш пакет акции за същия индекс, ще затънеш бързо! На следващо място, даваш пример с най-великата империя на всички времена, САЩ, която никой не може да гарантира, че ще запази статута си по същия начин, като периода на цитирания откъс, да речем за следващите 20-30 години. Само за пример ще кажа, че преди 60-70 години САЩ са давали 50% от световното БВП, а колко дават днес, въпреки манипулираните данни? А колко ще дават след 10 години? Примера с борсата в Зимбабве, също не е релевантен. Говорим за бутикова борса с избрани бутикуви компании, където нито разходите по управление, нито поетия риск, на практика могат да оправдаят поемането на подобна позиция! Относно 15годишни инвестиции, защо не погледнеш ситуацията в Япония и тамошните индекси и пак да обясняваш, как за 15 години задължително се излиза на плюс. Това важи и за много от индексите в Европа. Без дори да вкарваме разходите по управление, които биха направили картинката плачевна! Писал си, че било, видите ли, невъзможно да има хиперинфлация! Как го реши, че е "абсолютно" невъзможно. Според много хора само до преди 10 години, трилионите отрицателни облигации по ДЦКата , биха били невъзможни, но факт! Невъзможно би било и ЕЦБ да е кредитор от последна инстанция на страни като Италия, досущ като "самодостатъчното" кредитиране на бившия СССР! Защо тогава и хиперинфлацията да е невъзможна? Нищо няма да е каквото си го чел в учебниците! Нещата вече са съвсем различни. Ние сме на края на 70-90 годишни дълги кредитни цикли и сме на края на имперско политическия модел, който последните почти 100 години, движеше света. Идва една нова реалност, която иска различен тип мислене, а не шаблонно-учебникарско!

Нищо няма да е каквото си го чел в учебниците! Нещата вече са съвсем различни. Ние сме на края на 70-90 годишни дълги кредитни цикли и сме на края на имперско политическия модел, който последните почти 100 години, движеше света. Идва една нова реалност, която иска различен тип мислене, а не шаблонно-учебникарско!