Да инвестирате в акции е може би е един от най-добрите начини да се защитите срещу инфлация в дългосрочен план, поне на база историческото им представяне. Това обаче, не трябва да се превръща в сложно начинание. Всъщност, колкото повече опростите нещата, толкова по-добре...

И все пак, има някои неща, с които задължително трябва да сте наясно преди да погледнете към финансовите пазари. Три са факторите, които влияят за това колко добре ще се представяте в инвестициите на фондовите пазари: колко инвестирате, за какъв период инвестирате и каква е степента на възвръщаемост.

За да се сведе до минимум рискът, диверсификацията на инвестициите Ви в различни видове активи, е задължителна и от ключово значение. Стартът на инвестиционния процес, докато сте млад пък, е друго задължително нещо, което ще Ви помогне в много по-голяма степен да се пенсионирате спокойно.

Но реалността е, че много хора, особено младите българи, не инвестират. И ако си мислите, че това е специфичен проблем само за България, ще сбъркате. Според проучване на Bankrate Millennials младите американци са единственото поколение сред американците, което отдава своите предпочитания на паричните средства пред инвестициите на фондовия пазар. Може би до голяма степен това може да се обясни с голямата финансова криза отпреди 10 години, наблюдавана от днешните млади инвеститори.

За щастие, инвестирането не е толкова сложно, колкото изглежда. Според ESI Money има три фактора, които определят колко добре ще се представяте на пазарите:

- Вашият инвестиционен хоризонт

Оказва се, че времето е най-важния фактор за това колко добре ще се представят инвестициите Ви. Колкото по-голям е инвестиционният Ви хоризонт, толкова по-добри могат да са очакваните резултати - според експерти. А това - благодарение на най-добрия Ви приятел - сложната лихва.

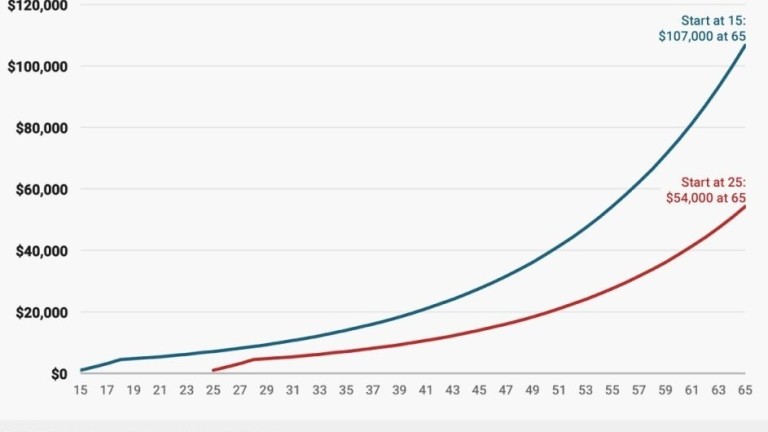

Обърнете внимание на таблицата по-долу, която илюстрира разликата в спестяванията между двама души. Първият е на 15 години и започва да спестява по 1000 долара от работата си през лятото, в специална пенсионна сметка (която не се облага с данъци), в продължение на четири години. Вторият е на 25 години, като спестява по 1000 долара за същия период, след което и двамата спират да пестят.

При годишна доходност от 7% - по-младия спестител ще има почти два пъти повече пари, когато се пенсионира на 65-годишна възраст, без никакви допълнителни усилия. Дори и вторият спестител да продължи да пести същата сума до 30-годишна възраст, или с две години повече, той все още ще има по-малка сума.

И още един пример...

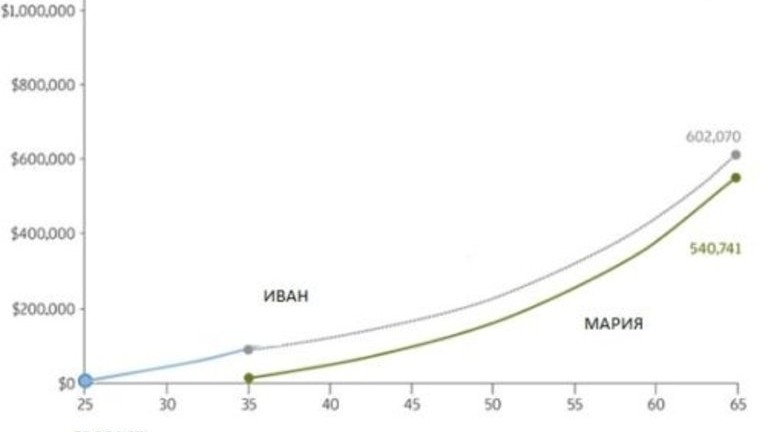

Да кажем, че имаме двама души - Иван и Мария. Ивaн започва да пести на 25 години по 5 000 лева на година, като спира да прави това на 35-годишна възраст. За разлика от него Мария забавя процеса на пестене с десет години - до 35 годишнината си, като пести в продължение на 30 години до 65 години, когато се очаква да се пенсиониран.

За разглеждания период Иван спестява и инвестира общо 50 000 лева. За разлика от него Мария се лишава и заделя три пъти повече - 150 000 лева за целия период.

Противно на очакванията, Мария която е инвестирала повече с цената на повече лишения не разполага с повече средства. С повече спестявания ще се пенсионира Иван, само защото е започнал да пести по-рано.

Така, че по ранният старт на спестяването за пенсиониране се възнаграждава с по-малко време за спестяване на средства, благодарение на фактора капитализиране на печалбите с годините!

Тези два примера идват да ни покажат колко важен е факторът време за инвестициите.

- Колко инвестирате

Колко пари печелите на фондовия пазар ще се основава частично на това колко инвестирате. Добрата новина е, че не е нужно да инвестирате много пари, за да печелите много с течение на времето. Можете лесно да започнете, като заделяте 15%, 10% или дори 5% от регулярните си доходи, в специална пенсионна сметка.

Ако се притеснявате че инвестирате твърде много пари, загубата на които може да промени начина Ви на живот - не го правете.

Инвеститорите на фондовия пазар са имали над "99% шанс да поддържат поне първоначалната си инвестиция" - същото като традиционната спестовна сметка, според анализ на NerdWallet за 40-годишните печалби на инвеститорите в исторически план.

И все пак, не започвайте с прекалено малка сума пари...

Малките суми пари, карат инвеститорите да са твърде активни на фондовите пазари и да си поставят нереалистично високи очаквания за доходност, както и да не успяват в пълна степен да осъзнаят какво на практика е риска.

Малката сума създава и нереалистичното усещане, че на фондовите пазари с малка сума пари може да се достигне до голяма. Единственият начин за това е като се поемат неразумно високи рискове...

Това в голяма степен изкривява истинската цел, която инвеститорите трябва да си поставят пред себе си - а именно да си докарват нормален годишен доход (в рамките на 8-10%), продължителен период от време, с цел да капитализират спестяванията си (а не бързо да забогатяват).

Малката сума пари, позволява на инвеститорите спокойно да поемат по-големи рискове, защото не се опасяват от това да я загубят цялата. А дали бихте си позволили да загубите всичките си спестявания?

Истината обаче е, че веднъж свикнали да търгуват по този начин, на инвеститорите никога не бива да им се поверява по-голяма сума, защото ще я "инвестират" по същия начин (с прекомерно голямо поемане на риск) и в крайна сметка ще я загубят.

Ще направя едно сравнение. Това е като да започвате да практикувате определен спорт и да заучите погрешно основни движения. Например, ако започвате да играете "тенис на корт" и се самобучавате, е много вероятно да заучите основните движения погрешно и вече никой да не успее да ги поправи, т.е. да нямате шанс за професионална кариера.

Същото е и с тренирането на мозъка в инвестирането. Стартирайки с малка сума пари, вие го насочвате към определен начин на мислене и реакция на пазарите, които са напълно погрешни в дългосрочен аспект и по пътя на постигане на истинските инвестиционни цели, които трябва да си поставяте.

Най-вероятно ще се опитате да направите тези 1 000 лева - 10 000 лева, или дори 100 000 лева. Историята сочи, че има много случаи, в които инвеститорите са успявали да направят това. Отново историята обаче сочи, че това е само малка част от цялостната инвестиционна картина (на продължително инвестиране, а не само на еднократен удар) и впоследствие целите печалби са отивали на същото място, откъдето са идвали - "в нищото".

А какви са предимствата на това да започнете да търгувате със средно голяма сума пари - например 10 000 лева.

На първо място, ако реално оценявате че сте нов в инвестирането, ще сте много по-внимателни. В много по-голяма степен ще ви "боли" от загуби.

Ще си поставяте много по-реални и достижими цели, което е критично за дългосрочния ви успех. Много е по-вероятно да си правите и по-добър паричен мениджмънт от трейдъри с много по-голям опит от вас.

Може би най-голямата заплаха е, ако инвеститорите претърпят някаква загуба в началото, което е много вероятно, та да ги уплаши и да ги накара да се откажат. Или пък да им въздейства на психиката и те вече никога да не могат да тръгнат по "верния път".

Това обаче не бива да се случва, ако загубата е добре премерена и предварително заложена, като възможност от търгуващия.

Другата основна заплаха е инвеститорите да се поддадат на паника и да реагират неадекватно, поради липса на опит. Това може да включва, както отказ от това да поемат премерени загуби (да закрият позициите си) и безпомощно да наблюдават как капитала им изчезва, до това да попаднат в "спиралата на вечните загуби" (да купуват високо и да продават ниско, поради нерешителност), отново поради неопитност.

И на последно място налице е риска от това да станат свръх-самоуверени. Практиката сочи, че след няколко успешни сделки, често инвеститорите стават прекомерно уверени, което им изиграва лоша шега впоследствие.

И все пак, ако се обучавате, информирате, спазвате дисциплина, направили сте си предварително търговски план и не допускате широко разпространени и добре известни грешки, няма никаква причина да не стартирате със средно голяма сума, която да настрои психиката ви в по-голяма степен към начина на инвестиране, който да ви направи успешен в дългосрочен план.

- Норма на възвръщаемост

Анализът на NerdWallet също установи, че инвеститорите имат 95% шанс да утроят първоначалната си инвестиция, докато традиционните спестители имат едва 3% шанс да направят това.

И все пак, трябва да имате предвид, че скоростта с която растат вашите пари, е напълно извън вашия контрол. Това е естеството на фондовия пазар - дори легендарният инвеститор Уорън Бъфет не може да гарантира висока възвръщаемост. Но благодарение на факта, че той инвестира с хоризонт вечност, Бъфет може да се надява поне на пазарната доходност.

Не бива да си поставяте прекалено високи и нереалистични цели. Показател за това, че в крайна сметка се справяте добре, би била доходност - по-висока от инфлацията, което няма да се случва, ако парите ви стоят в банкова сметка, при настоящите ниски лихвени проценти.

Можете да започнете, като инвестирате в широко-диверсифициран нискоразходен индексен фонд, базиран на широк индекс. Това, според гениалния Уорън Бъфет, е най-добрия начин, по който индивидуалните инвеститори могат да инвестират и биха били повече от половината от професионалните портфолио-мениджъри.

Друг все по-популярен инструмент за начинаещи инвеститори са робо-съветници, които използват алгоритъм за изграждане и управление на портфейл, отговарящ на рисковия профил на всеки и отличаващ се с ниски разходи и годишна такса за управление.

Просто се уверете, че не плащате годишни такси, по-високи от 0.5% от капитала си на година, защото в противен случай това ще яде от доходността на инвестициите ви.

И ако си мислите, че разходите не са от значение, помислете пак...

Знаете ли, че разходите по индексен фонд с разходна норма от 1.5% се равняват на 40% от Вашите средства след четиридесет години.

Или казано по друг начин 100 000 лева инвестирани във фонд с доходност от 6% на година и разходна норма от 1.5%, биха се превърнали в 560 000 лева след четиридесет години.

Същите средства инвестирани във фонд с доходност от 6% но при разходна норма от 0.1%, биха се превърнали в сумата от 940 000 лева. Разликата е сериозна нали...

*Материалът е с аналитичен характер и не е съвет за покупка, или продажба на акции

USD

USD CHF

CHF EUR

EUR GBP

GBP