Сезонът на регулаторните облекчения за банките си отива независимо колко дълго още COVID-19 ще продължи да изтезава пазарите. В началото на пандемията Европейският банkов орган (ЕБО) разработи, а Европейската централна банка (ЕЦБ), чрез Европейският банков надзор (ЕБН), въведе редица регулаторни облекчения временно отменящи редица капиталови, ликвидни и рискови правила за банките, които да облекчат предоставянето на заеми в ситуация, в която голяма част от бизнесите все по-малко отговарят на критериите за работещи предприятия. Сега тези облекчения постепенно отпадат поради изтичане на предварително обявените срокове за тяхното действие и регулаторите явно нямат намерение да ги удължават. Доколкото България е член на банковия съюз и всяко едно такова решение засяга и нашите банки ще си направим труда да проследим всяко едно от тях, за да видим доколко нашия банков сектор е адекватен на създалата се ситуация.

Европейският банков надзор обяви, че на 31 декември е изтекло облекчението за покритие на ликвидността. В съобщението на ЕБН по този повод се казва:

"Банките разполагат с достатъчно ликвидни буфери. ЕЦБ се връща към нормален надзор на изискванията за ликвидност. Европейската централна банка (ЕЦБ) не вижда нужда да удължава след декември 2021 г. мярката за облекчаване на ликвидността, която позволи на банките да работят с коефициент на ликвидно покритие под 100%.През март 2020 г. ЕЦБ насърчи банките да използват своите ликвидни буфери за подкрепа на икономиката. По това време ЕЦБ също така се ангажира да позволи на банките да работят с коефициент на покритие на ликвидност под 100% поне до края на 2021 г., за да им даде достатъчно време да попълнят тези буфери. Коефициентът на покритие на ликвидността на банката е връзката между нейния буфер от висококачествени ликвидни активи и изходящите парични потоци, пред които може да се сблъска за 30-дневен период на ликвиден стрес. Банките трябва да поддържат коефициент на ликвидно покритие над 100% по време на нормално време, за да могат да използват този буфер в случай на ликвиден стрес. Това означава, че високоликвидните активи на банката трябва поне да съответстват на ликвидността, която би очаквала да напусне банката в рамките на 30 дни в стресова ситуация.

Тъй като конкретната мярка за облекчение, предоставена в началото на пандемията, не е удължена, ЕЦБ очаква всички банки да поддържат коефициент на ликвидно покритие над 100% към 1 януари 2022 г. Понастоящем съвкупният коефициент на ликвидно покритие на банките под пряк надзор на ЕЦБ възлиза на около 170% спрямо около 140% преди пандемията".

Къде е българският банков сектор на този фон. Според последните данни на БНБ, отношението на ликвидно покритие към 30 ноември 2021 г. е 325.4% (при 313.5% в края на октомври). Ликвидният буфер е 32.7 млрд. лв., а нетните изходящи ликвидни потоци - 10.1 млрд. лева. Това означава, че у нас банковата ликвидност е близо два пъти по висока от средната за Банковия съюз и Еврозоната. Разбира се това е следствие и от спецификите на режима на Валутен борд, който силно ограничава възможностите на БНБ да бъде кредитор от последна инстанция. Вярно е обаче също така, че и ЕЦБ не винаги е склонна да упражнява тези свои пълномощия особено когато става дума за подкрепа на малки за размерите на Еврозоната банки, които не влизат в групата на системно значимите. А всички банки у нас за добро или за лошо са точно такива. Точно по тази причина още в началото на пандемията БНБ въведе мерки за поддържане на висока ликвидност и капиталова адекватност у нас като забрани на банките да разпределят дивидент без нейно изрично съгласие.

Като стана думи за банки и показатели ЕБН публикува своя доклад за състоянието на банковия сектор в Еврозоната (там България и Хърватска липсват), в края на третото тримесечие на 2021-а.

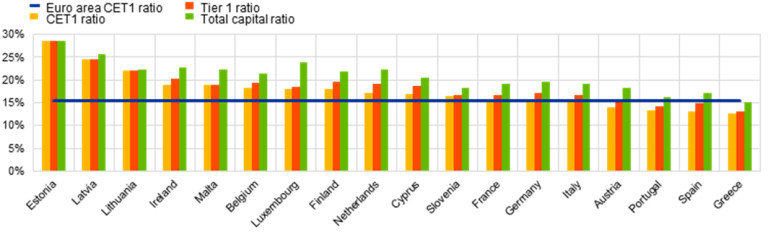

В него се съобщава, че съвкупното съотношение на капитала на значимите институции (т.е. тези банки, които са под пряк надзор от ЕЦБ) намаля леко през третото тримесечие на 2021 г. Съвкупното съотношение на обикновения капитал от първи ред (CET1) възлизаше на 15,47%, съвкупното съотношение от първи ред - на 16,79%, а съвкупното съотношение на общия капитал е 19,30%. Съвкупните съотношения CET1 на ниво държава варират от 12,63% в Гърция до 28,55% в Естония. Що се отнася до България, според данните на БНБ, банковия ни сектор изглежда доста оптимистично в сравнение с този в Еврозоната. В края на третото тримесечие базовия собствен капитал от първи ред е 21.41%, капитала от първи ред е 21.79%, а общата капиталова адекватност е 22.36 процента

Забележка: Някои държави, участващи в европейския банков надзор, не са включени в тази диаграма или поради съображения за поверителност, или защото в тази страна няма значими институции на най-високо ниво на консолидация.

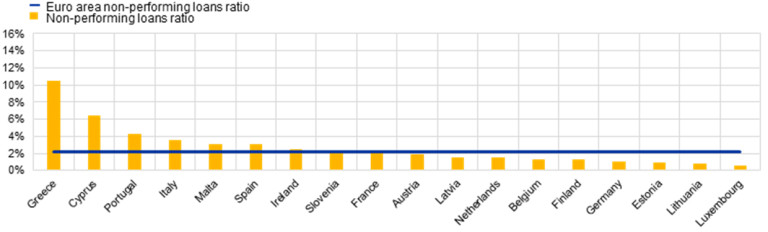

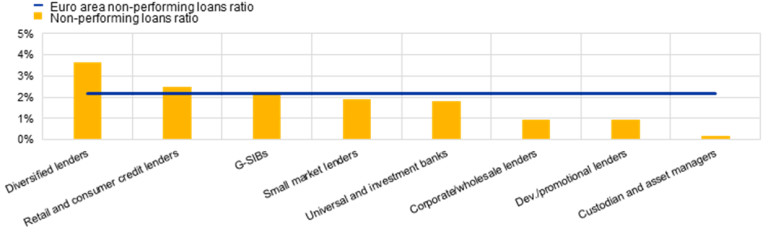

По отношение на качеството на активите обаче не всички съотношения са в полза на България. Според доклада на ЕБН съвкупният коефициент на необслужвани кредити (NPL) в Еврозоната намалява допълнително до 2,17% през третото тримесечие на 2021 година. "Това е най-ниското ниво, регистрирано откакто надзорната банкова статистика е публикувана за първи път през второто тримесечие на 2015 г. Както и през предходното тримесечие, това намаление е предизвикано чрез комбинацията от намаляващ обем на необслужваните кредити и нарастване на размера на общите заеми. На ниво държава средният коефициент на необслужваните кредити варира от 0,62% в Люксембург до 10,49% в Гърция. В категориите на бизнес моделите, попечителите и управителите на активи отчитат най-ниското съвкупно съотношение на необслужваните кредити (0,19%), а диверсифицираните кредитори отчитат най-високото (3,64%)" пише в доклада на ЕБН.

В България ситуацията с необслужваните кредити в края на третото тримесечие на 2021-а по данни на БНБ е следната: "Брутният размер на необслужваните кредити и аванси в края на септември е 5.399 млрд. лв. (при 5.513 млрд. лв. в края на юни), а делът им в общата сума на брутните кредити и аванси е 6.44% (при 6.72% в края на юни). При представяне на показателя в широкия обхват (включващ паричните салда при централни банки и другите депозити на виждане) делът на брутните необслужвани кредити и аванси в края на септември е 5.01% (при 5.32% към 30 юни). Нетната стойност на необслужваните кредити и аванси (след приспадане на присъщата им обезценка) е 2.810 млрд. лв. (при 2.908 млрд. лв. в края на юни), а делът ѝ в общата нетна стойност на кредитите и авансите е 3.50% (при 3.71% в края на юни)". Както и да погледнем сме далеч от средното за Еврозоната ниво, но във всеки случай се представяме много по-добре от Гърция и Кипър, ако то въобще може да е успокоение. В зависимост от това кой как мери необслужваните кредити може да се окаже, че сме в по добри позиции от Италия Малта и Испания, защото в една забележка към данните на БНБ за третото тримесечие, по повод на съотношението на необслужваните кредити след приспадане на обезценката, пише следното: "Изчислено за широкия обхват на нетните кредити и аванси (включващ паричните салда при централни банки и другите депозити на виждане), съотношението е 2.70% в края на септември (при 2.90% в края на юни)".

Ако това последно съотношение е релевантно към данните на ЕБН, тогава сме много близо до средното за Еврозоната ниво и сме по-добре от страни като Италия Малта и Испания, което също обаче не е голямо успокоение предвид свръх задлъжнялостта на икономиките и бизнесите и на тези три държави.

Забележка: G-SIBs означава глобални системно важни банки.

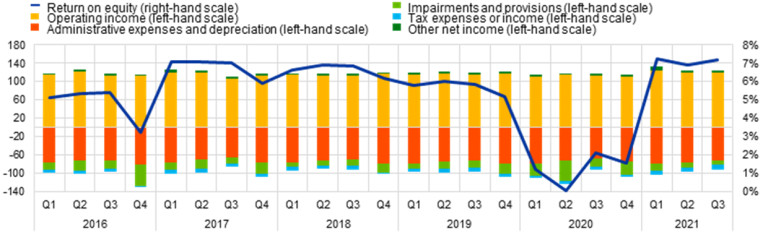

Възвръщаемостта на капитала е друг важен компонент на банковата стабилност доколкото той дава представа за възможностите на банките да попълват капитала си от своите печалби и за потенциалния интерес на инвеститорите към тях. Според ЕБН агрегираната годишна възвръщаемост на собствения капитал е 7,19% през третото тримесечие на 2021 г. (в сравнение с 6,92% през второто тримесечие и нарастване от 2,12% преди една година). "Генерирането на оперативни приходи остана до голяма степен стабилно (119 милиарда евро през третото тримесечие на 2021 г., спрямо 118 милиарда евро през второто тримесечие), докато административните разходи и амортизацията, както и обезценките и провизиите намаляха. Обезценките и провизиите представляват -10 милиарда евро от печалбата и загубата през третото тримесечие на 2021 г., най-ниското ниво от първото тримесечие на 2018 г. Цената на риска намаля до 0,53% през третото тримесечие на 2021 г. (в сравнение с 0,57% през второто тримесечие и спад от 0,67% преди година)", констатира Европейският банков надзор.

В България печалбата на банковата система към 30 септември 2021 г. достига 1.1 млрд. лв., или с 390 млн. лв.(55.6%) повече спрямо отчетената за деветмесечието на 2020 г. Доколкото собственият капитал на банковия сектор към този период е 16.3 млрд. лева, може да се изчисли, че възвръщаемостта му е близо 6.75% при 4.12% през второто тримесечие. Както се вижда и у нас както и в Еврозоната има увеличение по този показател. Но е обезпокояващо, че при него изоставаме от средното за Европа ниво, което намалява атрактивността на сектора ни за нови инвестиции. Скорошната сделка за "Райфайзенбанк (България)" не е показател за интерес от нови инвеститори, тъй като е извършена от установен вече на нашия пазар голям инвеститор - "Кей Би Си", който окрупнява бизнеса си у нас с цел повишаване на ефективността му чрез оптимизацията на приходите и разходите.

Важно също така да се подчертае, че както в Еврозоната така и у нас една част от печалбата, която пряко влияе на възвръщаемостта на активите се дължи на намалените разходи за обезценка. Както пише БНБ: "Разходите за обезценка на финансови активи, които не се отчитат по справедлива стойност в печалбата или загубата (за България това най-вече са кредитите), възлизат на 401 млн. лв. и размерът им е по-нисък с 227 млн. лв. (36.2%) спрямо този за деветте месеца на 2020 г."

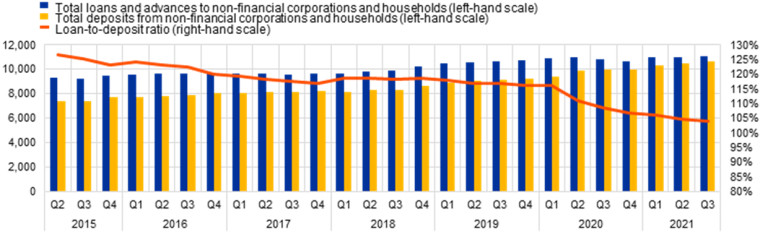

Европейският банков надзор обръща внимание и на движението на привлечените средства - т.нар. Финансиране, както и на тяхното съотношение спрямо кредитите.

"Съвкупното съотношение заем/депозит намаля до 104,03% през третото тримесечие на 2021 г., спрямо 104,74% през предходното тримесечие. Третото поредно увеличение от тримесечие до тримесечие на заемите и авансите за нефинансови предприятия и домакинства (+74 милиарда евро в сравнение с второто тримесечие на 2021 г.) беше свръх компенсирано от друго увеличение на техните депозити (+143 милиарда евро в сравнение с второто тримесечие на 2021 г.)", пише в доклада на ЕБН.

Българската картина по тези показатели е следната: "Депозитите в банковата система нарастват през тримесечието с 3.9 млрд. лв. (3.6%) до 113.3 млрд. лв. Основен принос има увеличението на привлечените средства от нефинансови предприятия (с 2.4 млрд. лв., 7.7%). Растеж отбелязва и ресурсът от домакинства (с 665 млн. лв., 1.0%), други финансови предприятия (с 648 млн. лв., 16.8%) и кредитни институции (с 382 млн. лв., 8.2%), докато този от сектор държавно управление спада с 234 млн. лв. (6.5%)", пише БНБ. На базата на тези данни може да се изчисли, че брутните кредити и аванси, които към края на трето тримесечие са 83.9 млрд. лева у нас са 74,05% от депозитите, а само брутните кредити (73.7 млрд. лева) са близо 65.05 процента. Тези показатели са много по добри от гледна точна на устойчивост на банковия ни сектор от тези в Еврозоната, но са предпоставка за по ниска възвръщаемост и на капитала и на активите и изискват по голяма ефективност от нашите банки.

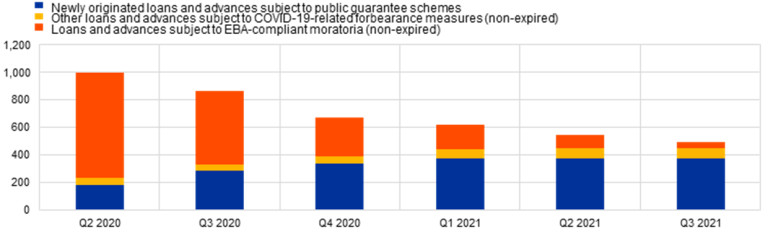

И накрая не можем да не отбележим състоянието на кредитите обект на режима на отлагане на плащанията по тях - т.нар. мораториум, чието действие изтече. Според ЕБН през третото тримесечие на 2021 г. общият размер на заемите и авансите, предмет на мерки, свързани с COVID-19, намаля допълнително до 494 милиарда евро спрямо 548 милиарда евро през предходното тримесечие. Намалението се дължи на заеми и аванси, подлежащи на не изтекъл мораториум, в съответствие с насоките на Европейския банков орган (EBA), които намаляха до 44 милиарда евро от 102 милиарда евро през второто тримесечие на 2021 г.

Информацията на БНБ за третото тримесечие на 2021-а показва следната ситуация с мораториума: "Общият брутен размер на одобрените кредити и аванси по Реда за отсрочване и уреждане на изискуеми задължения към банки и дъщерните им дружества - финансови институции, към 30 септември е 8890 млн. лв., от които 6921 млн. лв. за предприятия и 1969 млн. лв. за домакинства." Спрямо данните за второто тримесечие има намаление от над половин милиард лева подлежащи на мораториум заеми, като свиването при фирмите е около 420 млн. лева, а при домакинствата с над 100 млн. лева.

USD

USD CHF

CHF EUR

EUR GBP

GBP