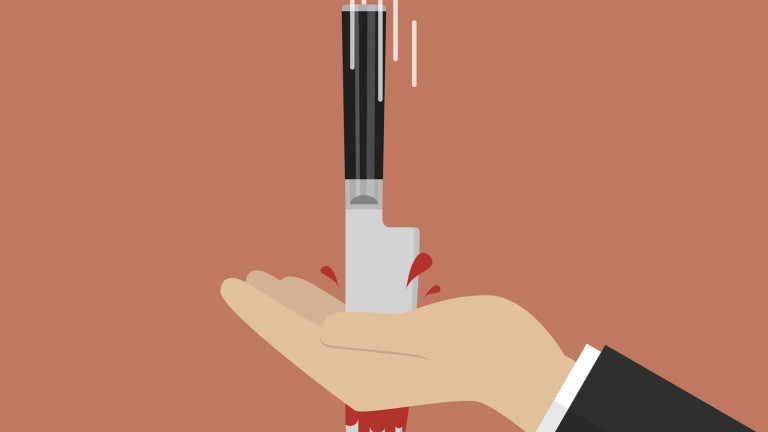

Стара инвеститорска поговорка гласи: "Не се опитвайте да хванете падащ нож!". И за това правило определено си има причина и предистория.

Но първо - какво е "падащ нож"?

Според някои схващания, пазарите се отличават с няколко фази, през които преминават. И една от тях е именно на "падащият нож".

Този пазар всява шок и ужас сред инвеститорите. Звучи ли ви познато в момента? При него най-трудното е да се открие дъното. Всеки път, когато инвеститорите решават, че това е дъното, следва ново силно и рязко понижение. И така докато инвеститорите не загубят сериозна част от капитала си. Не е случаен съветът на повечето от водещите експерти: "Не се опитвайте да хванете падащ нож!"

Като пример може да се посочи 29-ти септември 2008 година, когато техническите показатели са при екстремни свръхпродадени нива за широкия индекс след загуба от 30%. И докато това е изглеждал добър момент за влизане на пазара, следва още 32% спад за индекса.

Така че инвеститорите, които смятат, че купуват в момента на дъното, би следвало да се замислят дали няма опасност да се повтори сценария от 2008-ма година, при положение, че решение на кризата с коронавируса все още не е намерено, а икономическите последствия тепърва ще стават известни през следващите месеци.

А ето и и кои са останалите фази в инвеститорския цикъл:

Скокът на мъртвата котка

Реалната опасност пред инвеститорите е в момента да сме именно в подобна фаза, ако вземем предвид наблюдаваното силно възстановяване на пазарите през последната пълна работна седмица на пазарите през март. "Скокът на мъртвата котка" е фаза на възстановяване след силен и бърз спад на пазарите, само за да последват още по-големи разпродажби.

И отново можем да се обърнем към 2008 година. След спад през януари и достигане до екстремни нива на разпродажби, индексите се повишиха с 13% от януари до май, само за да станат свидетели на по-нататъшни и по-сериозни загуби през останалата част на годината.

Последният удар

Биковете се надяват, че спадът не е приключил след дълго повишение. Този пазар, като по учебник, може да се проследи през 2007 година. Върхът от началото на годината е последван от поевтиняване от 15%, само за да видим нови рекордни стойности за широкия S&P 500 през октомври.

Там обаче се слага "капан за бикове" и следва спад от 57% от върха (дано да не сме на този вариант, но като че ли...).

Светият Граал

Това е нещо нереално или пък се случва изключително рядко в историята на търговията и е по-скоро резултат на голям късмет. Или прекрасните подаръци, които пазарът прави на инвеститорите, имали късмета да уцелят най-добрия момент за влизане, при край на мечи пазар.

След дълъг и продължителен спад и в момент, когато негативизмът е достигнал крайни екстремни нива, обикновено следва началото на нов бичи тренд, при който пазарът вече никога не поглежда назад.

Като пример за това се дава 2009-та година, когато бяха налице серия от подобни крайности.

Покупка на корекции

Това е пазар, при който инвеститорите е добре да купуват на всеки спад. Най-вероятно всички са добре запознати с този пазар, който доминираше между 2009-та и 2017-та година. Всяко понижение от 4-5% на индексите даваше добри възможности за покупки, защото бе следвано от нови повишения и върхове за индексите.

Портфолио мениджър: Не е немислимо S&P 500 да удари 1 200 пункта

Шалин Мадан, основател и главен инвестиционен директор на Bodhi Tree Asset Management, смята, че коронавирусът ще даде началото на развихрянето на изключително голяма криза за световната и щатската икономика.

В ексклузивно интервю за Business Insider той представи сделките, които е предприел, за да се възползва от разпродажбите в акции.

През октомври 2019 г. Мадан каза, че икономиката е "подготвена за рецесия" и "са узрели условията за черен лебед".

"Това ще бъде най-лошият пазар на мечки в нашия живот.", каза Шалин Мадан, основател и главен инвестиционен директор на Bodhi Tree Asset Management, по отношение на изключително силните разпродажби на акции, на които сме свидетели в момента.

"Коронавирусът беше катализатор за разгръщане на изключително нестабилна парадигма", каза той. "Видяхме най-бързия спад от върха на финансовите пазари. Това не е добър знак."

Той продължи: "Не е немислимо S&P 500 да удари 1200 пункта."

От върха на широкия щатски индекс, до посоченото от Мадан ниво, S&P 500 трябва да се понижи с цели 64%.

Но преди да се потопим в детайлите на прогнозите, добре е да се посочат историческите прогнози на Мадан и до колко те са се материализирали. През октомври 2019 г., достатъчно зловещо, Мадан каза, че икономиката е "подготвена за рецесия" и "са узрели условията за черен лебед". Изглежда доста разумно да се каже, че призивът му се осъществи.

Днес Мадан забелязва огромни дисбаланси в икономиката на САЩ - и според него неизбежното понижение току-що е започнало.

"Смятаме, че това е краят на цикъла на безпрецедентно повишение", каза той в ексклузивно интервю за Business Insider в края на март. "Видяхме 35, 40 години на ръст в икономиката на САЩ, където ръстът на цените на активите е значително по-висок от реалния ръст на печалбите или дохода - и смятаме, че това е приключило".

Мадан предостави диаграмите по-долу, за да илюстрира своята гледна точка. Първата графика изобразява съотношението на богатството на домакинството към разполагаемия доход след 1950 г. В момента то е на рекордно високо ниво.

"Математически невъзможно е богатството на домакинствата непрекъснато да надминава ръста на разполагаемия доход", каза той. "Едновременният значителен спад на разполагаемия доход, дължащ се на COVID-19, само ще изостри горното съотношение и вероятно ще доведе до още по-сериозни загуби в богатството на домакинствата, при равни други условия".

С най-новите данни за молбите за помощи за безработица, в размер на 3.2 милиона, прогнозата на експерта изглежда по-вероятна.

"Вероятно ще видим най-големия спад на разполагаемия доход сега в живота ни", добави той.

За Мадан, разпространението на кредитите, които са отговорни за поддържането на пазарите и задвижването на американската икономика, е на път да пресъхне. Всъщност той смята, че предстои рязко спиране на ръста на кредитирането.

"Така че, ако сме на по-високо ниво на богатство на домакинствата съпоставено с разполагаемите доходи - значително по-високи нива, отколкото бяхме през 2007 или 2000 г. - как е това, в което бяхме не в балон?" пита експерта. "Бяхме в балон - изключително голям балон. И този балон ще се развие много болезнено."

Като се има предвид всичко това, Мадан е позиционирал портфолиото си, за да печели от това, което вижда като голямо, насилствено понижение в акциите.

"Вярваме, че акциите ще продължат да поевтиняват", каза той. "Смятам, че ударът върху корпоративните печалби ще бъде огромен. Ние не сме на 100% уверени, че Фед ще може да овладее кредитния риск - и затова тази комбинация е много токсична комбинация за пазарите."

Поради тези причини той позиционира ключови сделки в портфейла си по следните направления:

Бичи позиция в злато

Мечи позиции в американските акции с малка капитализация

Бичи позиция в златодобивни компании

"Очакваме загубите на капиталовия пазар да бъдат по-лоши от финансовата криза", завърши той. "Предстои да преживеем най-лошата рецесия след депресията.", прогнозира Мадан.

*Материалът е с аналитичен характер и не е съвет за покупка, или продажба на актитви

USD

USD CHF

CHF EUR

EUR GBP

GBP

Haho

на 01.04.2020 в 23:56:56 #2Лесно е да се предвидят апокалиптични сценарии. Да вероятно борсите продължат да чупят черни рекорди, спада на работните места и БВП ще се задълбочи, каакто и нестабилността на пазара. Даже не знаем до колко и как ще бъдат засегнати хората от тази пандемия.Това ще бъде предизвикателство, но нещата ще се подобрят и в крайна сметка ще излезем от това!

ICO

на 31.03.2020 в 23:09:26 #1Думите "спад в икономиката" ще изглеждат смешно на фона на реалните събития към ноември 2020. Може сега да изглежда нелепо използването на долари за облицовка на стени сега, но шансовете към ноември месец да стане модна тенденция се увеличават бързо.