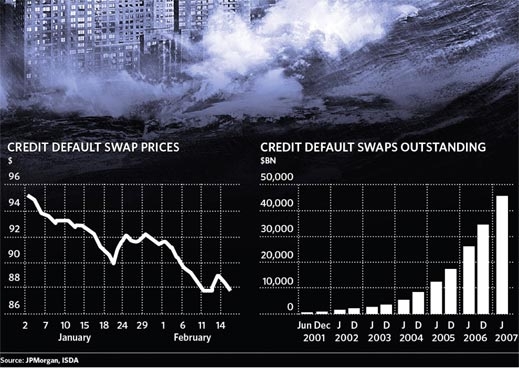

Цената за застраховане на дълга на европейските и американски компании срещу фалит в сряда се покачи до исторически върхове, като купувачите на протекция заплащаха сумата от €126,500 годишно, за да застраховат дълг от €10 млн. за срок от пет години.

Макар пазарите в четвъртък да се успокоиха малко, историческите върхове от сряда бяха породени от паника, която бе трудна за обяснение за пазарните експерти.

Суап за осигуряване срещу кредитен риск е финансов инструмент, свързан с облигации и кредити, който касае способността на компанията да изплаща дълга си. Купувачът на CDS получава номиналната стойност на съответните облигации или еквивалентът в налични пари, ако кредитополучателят не е изряден в плащането на дълга. Покачването в цената на този финансов инструмент говори за това, че страховете за качеството на кредитите са нараснали.

Тази част на пазара, която създава притеснения, е константната пропорция на дългови облигации (CPDO) - продукти, в които са „пакетирани" индексите на суаповете за осигуряване срещу кредитни рискове. Проблемът отчасти се дължи и на страховете за корпоративния дълг, който стои в основата на продуктите.

Но не е задължително „фундаментите" да се влошили, за да има разширяване на спреда: разликата в цената на застраховане на ценна книга сравнено с дълга свободен от риск. Структурираните продукти са снабдени със „стопове", предпазващи инвеститорите от загуба на вложените пари и само малко понижение в стойността на ценните книжа може да е достатъчно, за да се задействат тези „стопове", оттам структурираните продукти започват да се „отпускат".

Това от своя страна още повече изнервя пазара, така че спредът се разширява още повече. Нещо подобно се случи в структурираните инвестиционни поделения (SIV), които трябваше да бъдат спасявани от банките, които ги управляваха.

Анализатори твърдят, че това, което се случва на пазара на CDS, е пример на порочен цикъл, задействан от кредитния недостиг. Структурираните продукти, базирани върху корпоративен дълг, може би са „същата стока" като тези, гарантирани с вторичните американски ипотеки, като инвеститорите започват да избягват екзотичните дългови инструменти, конструирани през последните години.

Уилем Селс, главен кредитен стратег на Dresdner Kleinwort, твърди: „Предвид това, че пазарът видя голям спад през последните седмици, загубите на пазара на деривати и левъридж кредити са толкова високи, че някои структурирани продукти удрят стоповете по контрактите, при което мениджърите са принудени да продават портфолиото. Правейки това, те задълбочават пропастта на пазара, което от своя страна задейства стоповете и на други инвеститори да започнат да излизат".

Според други пазарът се е раздвижил преди скок на фалити по корпоративни дългове, като проблемите се влошават, тъй като пазарът е станал неликвиден.

„В момента всичко е объркано, защото хората искат да хеджират своите портфейли, тъй като вярват, че рискът е неизбежен и малко са хората, които искат да вървят по друг път", твърди анализатор.

Колатерализираните дългови облигации (CDO) пакетират активи като например ипотечни бонове, доходите от дълга се изплащат на инвеститорите. CDO, съставени от суапове за осигуряване срещу кредитни рискове се наричат синтетични, тъй като те не съдържат оригиналните облигации. Тяхната стойност се понижава, щом цената на суаповете за осигуряване срещу кредитни рискове се покачва.

CPDO се базират на американските CDX и европейските iTraxx индекси, които регистрират разходите за застраховане срещу фалит. Някои CPDO са свързани с банки и други финансови институции, чиито загуби от кредитния недостиг засегнаха инвеститорското доверие.

„Хората подчертано са загрижени за сегашните провали и всички неизвестности в системата. Те се притесняват от голям провал в настоящия момент, например на специализирана финансова компания, дилър или голяма банка", казва анализатор.

Проблемите на пазара на CDS са вероятно и малко преувеличени заради страх за бъдещето на специализираните застрахователи на дълг, чийто кредитен рейтинг е под натиск. Инвеститорите са загрижени, че колапс на някоя специализирана компания може да причини огромни щети на някоя голяма банка с участие в ценните книжа, които те са застраховали.

Надигат се критики срещу пазара. Джон Мълтън, управляващ партньор на частната инвестиционна фирма Alchemy Partners, тази седмица каза, че очаква пазарът на CDS да бъде следващият проявен фотографски негатив на кредитната криза.

Бил Грос, управителен директор на PIMCO, мениджър на бонове с фиксирана доходност, изчислява, че ако съвкупните бонове с инвестиционно и спекулативно предназначение фалират с историческия си темп от 1.25% и през 2008 г., тогава ще се задействат стопове за $500 млрд. и ще се реализират загуби за поне $250 млрд. за страните, които са продали протекцията.

„Когато капиталовите печалби и капиталовите загуби се плискат от единия борд на лодката на сенчестата система до другия, нещастните случаи и корабокрушения са неизбежно последствие", каза Грос миналия месец. „Goldman Sachs печели? Чудесно, но в много случаи губещите няма да се върнат за повторен залог".

А г-н Селс казва: „Решителният риск често се държи от инвеститори без много солидна капиталова основа и които използват левъридж, като хедж фондовете. На практика те много често залагат на посоката на пазара без да са действително „хеджирани" (предпазени)".

„Следователно техният капитал лесно може да изчезне, или инвеститорите в хедж фонда могат да си изтеглят парите, което изглежда ще потопи някои. Само че те няма да пострадат сами: също и банките, тъй като банките са съдружник в много от транзакциите с деривативи, които хедж фондовете предприемат".

USD

USD CHF

CHF EUR

EUR GBP

GBP