Политиката на евтини пари, която подхранваше възстановяването на световната икономика след финансовата криза, може би вече оказва негативно влияние.

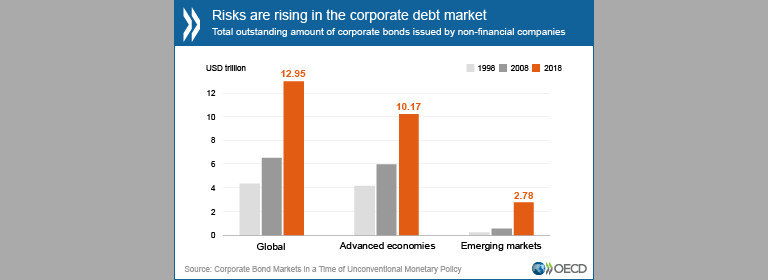

Размерът на корпоративните облигации в обращение се е удвоил през последното десетилетие до 13 трилиона долара, след като компаниите "преядоха" с дълг, причинявайки "повишени рискове и уязвимости", се казва в доклад на Организацията за икономическо сътрудничество и развитие.

Източник: OECD

През следващите три години нефинансовите компании ще трябва да изплатят или рефинансират около 4 трилиона долара корпоративни облигации, за съпоставка еквивалентни на баланса на Федералния резерв.

Опасността е, че тази планина от дълг, който спешно трябва да бъде изплатен, съвпада с забавящата се световна икономика, промените в паричната политика, заради усилията на централните банки да нормализират политиката и рекордните нива на емитиране на държавен дълг. Комбинацията от тези фактори може да доведе до порочен кръг.

"В случай на спад, силно задлъжнелите компании ще се сблъскат с трудности при обслужването на дълга си, което от своя страна, чрез по-ниски инвестиции и по-високи нива на неизпълнение, може да засили ефектите от спада", се казва в доклада на ОИСР.

Базираната в Париж организация не просто се тревожи за количеството корпоративни облигации, но и за проблеми с качеството им. Това отразява предупрежденията на политиците по целия свят, че рисковите компании с големи дългове могат да бъдат уязвими при спад.

Рейтингите на облигациите са паднали до най-ниски стойности и собственият рейтингов индекс на ОИСР - включително облигациите с неинвестиционен рейтинг - остава под ВВВ + за девет последователни години, най-дългият период от 1980 г. насам.

Нежелани облигации

Тази ситуация увеличава риска от огромно увеличение на облигациите с неинвестиционен рейтинг, ако кризата предизвика резки понижения. Според оценките на ОИСР, ако темпът на понижаване достигне нивото от 2009 г., пазарът за нежелани облигации (с рейтинг боклук) ще се надуе с 274 млрд. долара в рамките на една година, което ще се увеличи до 500 млрд. долара, ако бъдат включени финансовите компании.

"Намаляването на рейтинга на голям брой облигации с инвестиционен рейтинг може да се окаже трудно за усвояване от пазара с неинвестиционен клас, което ще доведе до волатилност и увеличения на спреда" пише ОИСР.

На всичкото отгоре, тези рискове идват в момент, когато апетитът за риск вече намалява. Глобалната нетна емисия на корпоративни облигации спадна до най-ниското си ниво за последното десетилетие миналата година. Нетните емисии на облигации с неинвестиционен рейтинг станаха отрицателни.

"Единствената година, когато това се е случвало през последните две десетилетия, е през 2008 г.," пишат още ОИСР.

USD

USD CHF

CHF EUR

EUR GBP

GBP