Инвеститорите на щатските пазари видяха нещо, което не бяха виждали от много години насам. Срив на индексите от над 4%, при това само за един ден. Индикации за такъв развой на нещата обаче имаше още в края на миналата седмица, когато индексите загубиха над 2% от стойностите си.

Как се стигна до тук?

Всъщност, много от експертите предупреждаваха и предупреждаваха за възможна корекция. Просто никой не смееше да каже, че такава може да случи изключително бързо. От върховете си до момента, щатските индекси са загубили близо 10%, при това само за няколко дни.

Ще чуете най-различни мнения относно това какво предопредели рязката обезценка на индексите, като например - "инвеститорите решиха, че Фед ще е по-агресивен в политиката си на повишение на лихвите" или "смяната на ръководителя на Фед традиционно води след себе си до корекции на пазарите". Истината обаче е, че сривът на индексите е съчетание от много фактори...

Ето и някои от тях:

Всичко започна от Фед

Разбира се, няма как да не отдадем заслуженото на Фед. От резерва повишиха нивата на лихвите три пъти през изминалата година, като намекнаха за ново трикратно повишение и през тази година. Традиционно, повишението на лихвите е негативно за резултатите на щатските компании и представянето на фондовите пазари.

Ситуацията, започна да се влошава и да ескалира, в резултат на повишението на лихвите по 10-годишните облигации. Те достигнаха най-високите си нива за последните четири години, при 2.85%, именно в следствие на очакванията за по-нататъшно увеличаване на лихвите. А това повлия изключително неблагоприятно на индексите.

Прекомерно повишение през миналата и тази година

Няма как да не отбележим, че поскъпването на S&P 500 в размер на 6.3% през първия месец, бе нетипично голямо. Всъщност, често подобен ръст бележи индекса за цяла година. Това идва на фона на нарастването на показателя с над 20% през изминалата година, което е над два пъти повече от средния му годишен ръст през последните 50 години.

Рекордно високо съотношение БВП/Пазарна капитализация

Уорън Бъфет е един от най-великите инвеститори на света. Той се отличава с десетилетия на успех на фондовите пазари. И ако се чудите кое е любимото му съотношение за бърза оценка на пазара (дали е евтин или скъп), ще ви подскажем - това е съотношението пазарна капитализация на фондовия пазар отнесена към БВП на САЩ. Към 26-ти януари това съотношение бе 150.9%.

Въз основа на посоченото съотношение теоретичните модели построени на база на това съотношение сочат средна годишна възвращаемост на пазара от -2.7%. Това включва и доходността от дивидентите, като в момента дивидентната доходност е при ниво от 1.7%.

Както Уорън Бъфет посочва, съотношението на пазарната капитализация към БВП на САЩ е "може би най-добрия единичен индикатор къде са оценките на пазара във всеки един момент".

Само ще споменем, че след корекцията от последните дни това съотношение бележи известно подобрение и се понижава до 140%, а очакваната бъдеща доходност, на база на моделите за прогнозиране се подобрява до -1.7%.

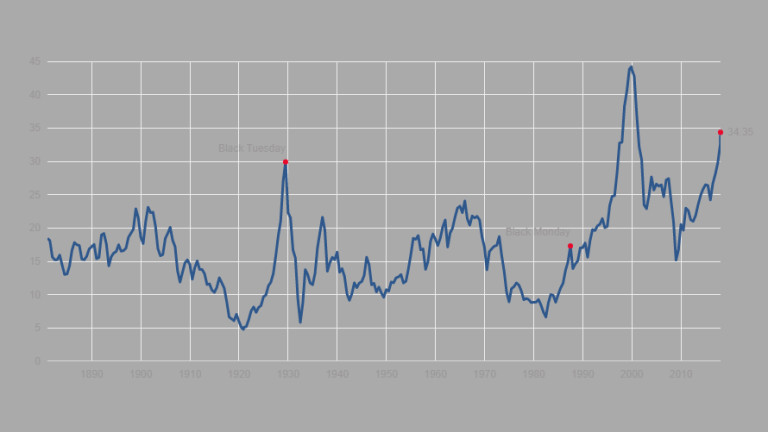

Високи финансови оценки

Когато говорим за финансова оценка, може би е по-добре да погледнем към съотношението цена-печалба CAPE, което отчита инфлацията по отношение на печалбите на компаниите през последните 10 години. Това съотношение, разработено от нобеловия лауреат по икономика професор Роберт Шилер, беше при ниво от 34.35 пункта в края на миналия месец.

За сравнение, средното отношение е било близо наполовина, в исторически план, при ниво от 16.82. Минималната му стойност е била 4.78, през далечната 1920-та година, докато максималната му стойност е регистрирана през 44.19 пункта.

Дори самия създател на съотношението - професор Робърт Шилер, не веднъж и два пъти предупреждаваше през последната година инвеститорите, че съотношението е при "нестабилно високи нива".

Рекорден период без корекция

Всички чувахме за "рекорден период без корекция от 3%", "рекорден период без корекция от 5%" и т.н. Преди наблюдаваната корекция, индексът бе отбелязал над 400 търговски сесии без понижение от 5 или повече процента. Няма как да не отбележим и 14-те поредни месеца на ръст до края на февруари.

Индексите бяха свръхкупени от техническа гледна точка

Техническият анализ може и да се определя като глупост от много експерти, но това не пречи огромен брой инвеститори по света да го следят и да го ползват. А според техническия анализ индексите бяха свръхкупени и всички чакаха само признаци за слабост, за да увеличат ефекта на "снежната топка".

А по отношение на свръхкупеността индексът S&P 500 се отличаваше с рекордно високо RSI, както и рекордна отдалеченост от 50-дневната си SMA преди срива. А това си беше сериозен повод за опасение по отношение на бъдещото му представяне.

Ето как стояха нещата към края на миналия месец:

Но има и добри новини за инвеститорите. В периоди като настоящите разпродажби, не бива да се поддавате на паника и трябва да следвате съвета на Уорън Бъфет - "Бъдете алчни, когато другите ги е страх". И ако това не означава задължително да купувате, то бъдете внимателни, в закриването на позициите си.

Имайте в предвид, че "средният инвеститор не струва" и често продава и купува във възможно най-лошите моменти. Затова не следвайте тълпата. А в момента всички масово продават...

Освен това, историята сочи, че някои от най-добрите моменти за пазара, са идвали точно след най-големите спадове. Например, шест от най-големите исторически загуби за индекса S&P 500, когато индексът е губил над 6.7% от стойността си, са били следвани от повишение от по над 4.9% в някои от дните през следващите две седмици.

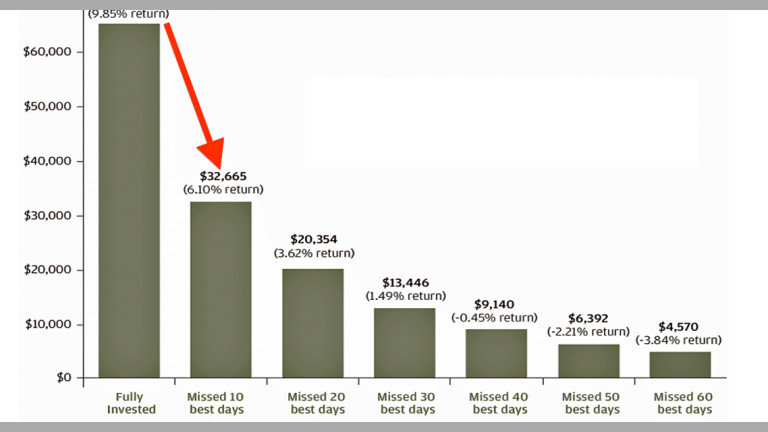

Графика на JPMorgan Asset Management по-горе показва колко могат да загубят инвеститорите от това да изпуснат някои от най-добрите дни за пазара, които традиционно се случват именно след силни и кратки разпродажби.

Данните сочат, че ако инвеститорът е запазил напълно своята инвестиция в S&P 500 за периода между 1993 и 2013 година, той би реализирал доходност от 9.2%.

Ако поради активна търговия или страх инвеститорът е пропуснал 10-те най-добри дни за индекса за същия период, то годишната му възвращаемост би се понижила до 5.4%.

Да се опитва да се "таймира пазарът" е изключително трудно, особено когато се прави често, съветват специалистите. Инвестиране с дългосрочен хоризонт при контрол на волатилността е много по-доброто решение от това да се влиза и да се излиза от пазара непрестанно (което, освен всичко друго, е свързано и със значителни транзакционни разходи).

USD

USD CHF

CHF EUR

EUR GBP

GBP