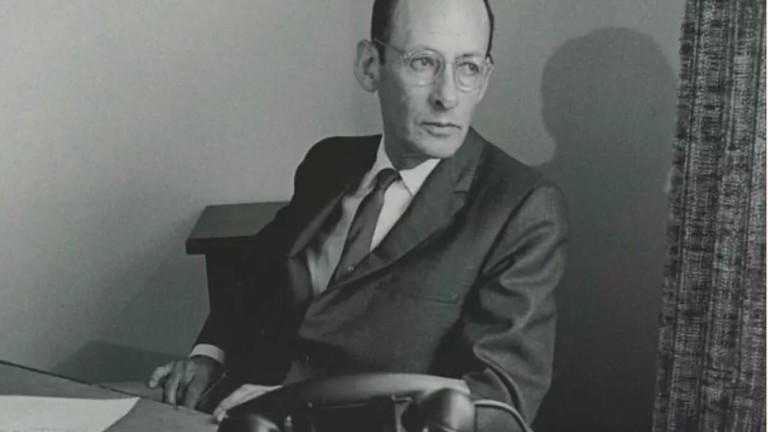

Известният финансист Уорън Бъфет веднъж описа себе си като 85% Бенджамин Греъм и 15% Фил Фишър. Той често е казвал, че те оказват най-голямо влияние върху стила му на инвестиране. И въпреки че Греъм все още има много последователи по целия свят, за Филип Фишър се припомня много по-рядко, отколкото би трябвало. Заедно с Томас Роу Прайс, Фишър е смятан за бащата на инвестирането в растеж.

В продължение на 60 години, до 1991 г., Фишър управлява собствения си фонд Fisher & Co. През 1957 г. той написва книгата "Обикновени акции и извънреден доход" , която оттогава е претърпяла няколко издания и днес е справочник за много начинаещи и опитни инвеститори. В него можете да намерите известните 15 точки, на които според Фишър трябва да обърне внимание инвеститорът, който избира акции. Това е еталон за качество за намиране на компании с отлично управление и отлични перспективи за растеж. Какви са тези точки?

1. Компанията има ли продукти или услуги с достатъчен пазарен потенциал за значително увеличаване на продажбите за поне няколко години?

Компания, която търси впечатляващ или поне устойчив растеж, трябва да има продукти, насочени към големи или бързоразвиващи се пазари.

2. Ръководството има ли решимостта да продължи да разработва продукти или услуги, когато настоящият потенциал за растеж е до голяма степен използван?

Всички пазари узряват с течение на времето и за да поддържа над средния растеж в продължение на десетилетия, една компания трябва непрекъснато да разработва нови продукти, да разширява съществуващите пазари или да навлиза в нови.

3. Колко ефективни са изследователските и развойните усилия на компанията спрямо нейния размер?

За да се разработят нови продукти, усилията на компанията за научноизследователска и развойна дейност не трябва да бъдат прекомерни, но в същото време ефективни.

4. Компанията има ли организация на продажбите над средната?

Фишър пише, че в конкурентна среда малко продукти или услуги са толкова привлекателни, че да се продават с максимална печалба без експертен мърчандайзинг.

5. Компанията генерира ли прилични печалби?

Бившият вицепрезидент на Berkshire Hathaway Чарли Мънгер обичаше да казва, че ако нещо не си струва да се прави, не си струва да се прави добре.

По същия начин една компания може да изпита огромен растеж, но този растеж трябва да генерира прилични печалби, за да възнагради инвеститорите. С други думи, търсете компании, които растат ефективно.

6. Какво прави компанията, за да поддържа или увеличава ръста на печалбите?

Фишър казва: "В световен мащаб това, което е важно за един инвеститор, не е печалбата от миналото, а печалбата от бъдещето." Тъй като инфлацията увеличава разходите на компанията и конкурентите оказват натиск върху маржовете на печалбата, трябва да обърнете внимание на стратегията на компанията за намаляване на разходите и увеличаване на печалбите в дългосрочен план.

7. Компанията има ли добри трудови отношения и грижи ли се за служителите?

Според Фишър компания с добри трудови отношения като цяло е по-печеливша от такава с посредствени. Това е така, защото е по-вероятно щастливите служители да бъдат по-продуктивни.

Няма единен критерий за измерване на здравето на трудовите отношения в една компания, но има няколко неща, които инвеститорите трябва да проучат. Първо, такива компании обикновено полагат всички усилия за бързо разрешаване на оплакванията на служителите.

Освен това те трябва да предложат на работниците достойни заплати - над средните. И накрая, инвеститорите трябва да обърнат внимание на отношението на висшето ръководство към останалата част от екипа.

8. Има ли взаимно разбиране на висшето ниво на управление в компанията?

Фишър отбеляза, че в компаниите, където семейството-основател запазва контрола, членовете на семейството не трябва да бъдат повишавани над по-способни ръководители.

В допълнение, заплатите на ръководните кадри трябва да бъдат най-малко в съответствие с индустриалните норми. То също трябва да се преразглежда редовно, за да се гарантира, че се предоставят заслужени увеличения на заплащането, без да е необходимо да се изискват.

9. Компанията има ли дълбочина на управление?

Тъй като една компания продължава да расте през десетилетията, от решаващо значение е правилното развитие на задълбочен набор от мениджърски таланти. Фишър предупреди инвеститорите, че е важно да се избягват компании, чието висше ръководство не желае да делегира важни задачи на мениджъри от по-ниско ниво.

10. Колко добър е анализът на разходите и счетоводният контрол на компанията?

Една компания няма да може да постигне изключителни резултати в дългосрочен план, ако не може внимателно да следи разходите на всеки етап от своята дейност.

Фишър каза, че е трудно да се получи точна картина на анализа на разходите на една компания, но инвеститорът може да идентифицира кои компании са небрежни и да ги избегне.

11. Има ли други аспекти на бизнеса, донякъде специфични за индустрията, които ще дадат на инвеститора важни указания за това колко изключителна може да бъде компанията в сравнение с нейните конкуренти?

Фишър нарече тази точка всеобхватна, защото "важните улики" ще варират значително в зависимост от индустрията. Уменията, които са важни за търговците на дребно на Walmart или Costco, включват управление на техния мърчандайзинг и инвентар.

Въпреки това, в индустрия като застраховането е важен напълно различен набор от бизнес фактори. От решаващо значение е инвеститорът да разбере кои индустриални фактори определят успеха на една компания и как тя се изправя срещу своите конкуренти.

12. Компанията има ли краткосрочна или дългосрочна перспектива за печалба?

Фишър твърди, че инвеститорите трябва да имат дългосрочен поглед и следователно трябва да предпочитат компании, които също мислят стратегически и дългосрочно.

Освен това компаниите, фокусирани само върху постигането на тримесечните прогнози на Уолстрийт, за да избегнат разочароващите инвеститори, могат да се откажат от полезни действия, които биха могли да се превърнат в дългосрочни двигатели на растежа.

Още по-лошо, ръководството може да се изкуши да направи агресивни счетоводни предположения, за да отчете приемлива сума за тримесечна печалба.

13. Компанията ще намали ли капитала си, за да финансира растеж?

Като инвеститор трябва да търсите компании с достатъчно пари или кредитен капацитет за финансиране на растеж, без да влизат в конфликт с интересите на настоящите им собственици.

14. Може ли ръководството да говори откровено с инвеститорите за бизнеса, независимо дали върви добре или не?

Всеки бизнес, колкото и голям да е, понякога е изправен пред предизвикателства. Инвеститорите трябва да търсят мениджмънт, който комуникира откровено с акционерите за всички аспекти на бизнеса, добри или лоши.

15. Компанията има ли безупречна репутация?

Счетоводните скандали, довели до фалитите на Enron и WorldCom, трябва да подчертаят колко е важно да се инвестира само в компании с безупречен мениджърски екип.

Дори ако една компания отговаря на предходните 14 точки, ако има въпроси относно нейната репутация или репутацията на нейните мениджъри или акционери, не трябва да инвестирате в нейните акции.

USD

USD CHF

CHF EUR

EUR GBP

GBP