Вчера се случи нещо, което не се беше случвало от над десетилетие насам. Лихвената крива в САЩ се обърна, или казано по друг начин доходността на 2-годишните облигации превиши тази по 10-годишните.

Отрицателна лихвена крива е може би най-добрият предвестник на предстоящия рецесия. В миналото, включително и преди Голямата депресия от 2007-2009-та година, обърнатата лихвена крива - при която дългосрочните лихви се понижават под краткосрочните, е била надежден прогнозен индикатор за рецесия. Всъщност, такова обръщане в лихвената крива е прогнозирало всяка рецесия от 1950-та година насам.

А изоставането между настъпването на рецесия и обръщане на лихвената крива е бил различен и е варирал между шест месеца и една година.

За съжаление, инвеститорите на финансовите пазари не разполагат с "кристална топка", която да им показва бъдещето. В най-добрия случай те могат да се обърнат към "огледалото за обратно виждане" и да погледнат какво се е случвало при предходни отрицателни лихвени криви.

И това е, което ще направим и ние в момента.

Инвеститорите се паникьосаха вчера и започнаха да разпродават щатските акции. Основните борсови индекси отбелязаха сериозни загуби.

Бенчмаркът на сините чипове Dow Jones Industrial Average изтри 849.49 пункта или 3.05% от стойността си до 25 479.42 пункта. Широкият показател S&P 500 падна с 2.93% до 2 840.60 пункта, а технологичният измерител Nasdaq Composite се понижи с 3.02% до 7 773.94 пункта.

Историята от 1978-ма година насам показва, че е имало пет случая на обръщане на лихвената крива. И макар тя да не е оптимистичен знак за предстоящото състояние на икономиката, не означава непременно, че ще видим трайни разпродажби при акциите.

След по-сериозен поглед към историческото представяне на пазарите в малко по-дългосрочен план, след обръщането на лихвената крива, се вижда, че всъщност акциите имат склонност да се повишават стабилно.

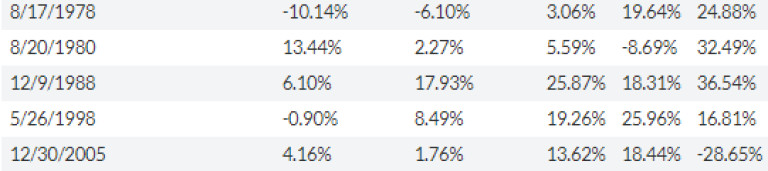

Средно S&P 500 се връща с 2.5% три месеца след обръщането на лихвената крива а за следващите шест месеца и година, е носил съответно 4.87 и 13.48% доходност. След това - 14.73% за следващите две години и 16.41% за три, според данни на Dow Jones Market Data (вижте таблицата по-долу):

*Данни: Dow Jones Market Data

Данните от LPL Financial също потвърждават тенденцията пазарите да се увеличат в дългосрочен план.

Трябва да се добави също така, че инверсията на кривата на доходност не води незабавно до икономическа рецесия. От 1956 г. миналите рецесии са започвали средно около 15 месеца след обръщането на на кривата на доходността, според щатската инвестиционна банка Bank of America Merrill Lynch.

Обръщане на лихвената крива е налице и на други места по света

Инверсията при лихвената крива не е нещо, което се наблюдава само в САЩ. В Бразилия, Мексико и Филипините по-дългосрочните лихвени проценти също паднаха под краткосрочните, създавайки обърнати криви на доходността.

Лихвените криви са също плоски в Южна Корея и отдавна са обърнати в размирните Аржентина и Турция.

Докато инвеститорите могат да посочат много от специфичните за всяка страна причини за преминаването към отрицателен наклон, частично виновен за това е най-големият пазар на облигации в света: в САЩ.

Бразилия

Въпреки че кривата на доходност на две- и десетгодишните държавни облигации в Бразилия остават непроменени, кривата на суаповите лихвени проценти в страната, се обърна в началото на юни, тъй като лошите данни за активността стимулираха залаганията, че референтната ставка ще падне до нов рекорд.

Мексико

Кривата на доходност в Мексико се обърна в края на май, когато президентът на САЩ Доналд Тръмп отправи тарифни заплахи срещу страната. Това се промени, след като стана ясно, че тарифи няма да бъдат наложени, но лихвената крива сочи най-голямата инверсия от 2001 г. насам.

Филипини

Неотдавнашното рали във филипинските облигации, дължащо се на обрата в политиката на централната банка, доведе до по-ниска доходност на 10-годишните облигации, но спадът в доходността на краткосрочните дългови книжа беше по-слаб, отчасти поради по-ниската им ликвидност.

Аржентина

Кривата на доходността на облигациите в Аржентина се обърна още през април, когато тревогата за предстоящите избори накара инвеститорите да търсят по-голяма сигурност. До края на май голяма част от притесненията на инвеститорите бяха разсеяни, но лихвената крива все още остава притеснителна, макар и положението да се подобрява.

Турция

Кривата на доходността на дълговите книжа на Турция отдавна се обърна, тъй като търговците работят в среда на политическо напрежение, висока инфлация и геополитическа несигурност. Ситуацията обаче бавно започва да се подобрява.

Южна Корея

Настоящият спред между 5-годишните и 2-годишните облигации е близо до нула и разликата между 10-годишните и 2-годишните доходности е малко над 15 базисни пункта.

USD

USD CHF

CHF EUR

EUR GBP

GBP