Акциите от автомобилния сектор продължават да изостават от силния растеж на фондовите пазари в САЩ и Европа. Те се оценяват много по-евтино от останалите индустриални компании и имат висок доход от дивидент.

Но секторът не е подценен без причина и последните новини за продажбите на нови автомобили в Америка са мигащата червена лампа не само за тези компании, а и за финансовия сектор. Разочароващите данни от автомобилния сектор бяха почти без отражение върху фондовия пазар, защото бяха прикрити от високото потребителско доверие и очакванията за силно търсене през тази година.

Спецификата на продажбите в автомобилния сектор

Значителните отстъпки от производителите не успяха да съживят търсенето след сезонно слабите януари и февруари тази година. Лошите новини включват още осезаемата тенденция на поевтиняване на употребяваните автомобили. И в това се крие основният проблем на индустрията, която разчита на продажбите на все по-скъпи машини. Големите автомобилни компании отдавна вече не са само производители. Значителен дял от активите им са свързани с лизинга. Но отстъпките и ниските лихви вкараха купувачите в капан по подобие на ипотечния балон отпреди десетилетие.

Как се разви мини кредитният балон

Ето и "технологията" на тази експанзия в продажбите на автомобили. Процесът стартира с ниските цени след кризата през 2008 г. и с държавни субсидии в САЩ, които доведоха до бързото възстановяване на продажбите. Производителите продължиха да предлагат различни намаления за дилърите, с което да държат по-ниски цени. Но именно изгодното финансиране допринесе за ниски месечни вноски на лизинга и позволи на потребителите да купуват все по-скъпи автомобили.

При изчисляването на вноските се включва и висока стойност на продажбата на автомобила след изтичането на срока на лизинга. Тоест, купувачите плащат малко за екстри, които иначе не биха си позволили. Техните задължения към лизинговата компания са изкуствено намалени от очакваната стойност на продажбата на автомобила след лизинга и те в някакъв момент ще трябва да я покрият.

Оттук събитията поемат по два пътя. Първият е лизинговите компании скоро да се сблъскат с все по-голям брой автомобили втора употреба, които не могат да продадат и да покрият разликата между получените приходи и стойността им. Същото се случи с банките, когато паднаха цените на недвижимите имоти. Вторият е потребителите да продължават да изплащат скъпите си автомобили или да купуват по-малки и по-евтини коли, което ще се отрази сериозно на продажбите и печалбите на компаниите. Това вече го виждаме в новините.

Какво очакваме да се случи

Най-вероятно и двете страни, купувачи и производители заедно с лизинговите компании, ще бъдат засегнати от мини кредитния балон в автомобилния сектор. Процесът ще стане постепенно и негативните ефекти ще се ограничат върху водещите фирми в САЩ.

Производството ще падне много скоро, тъй като вече има големи запаси на нови автомобили. Потреблението също ще се намали, но не толкова бързо, за да се отрази на цялата икономика. Ще мине поне година и през това време Федералният резерв ще бъде принуден да забави малко повишаването на лихвите със съответното негативно отражение върху долара.

Източник: ЕЛАНА Трейдинг

Източник: Bloomberg

Какво стана с акциите

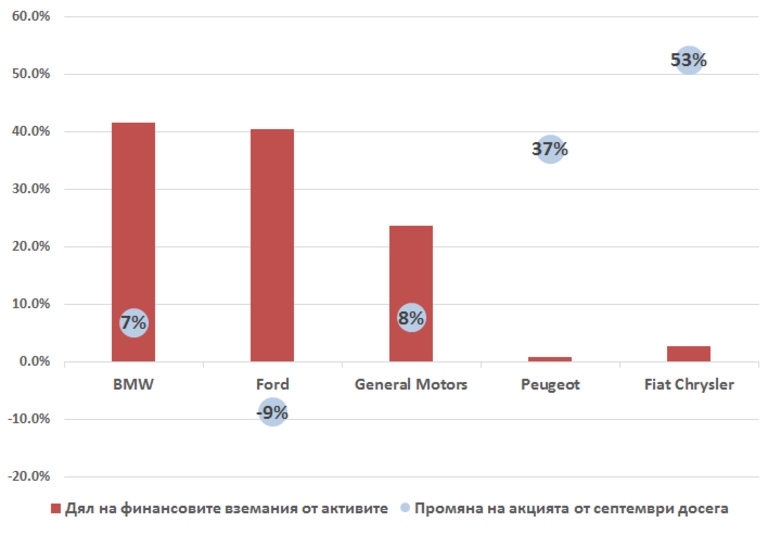

Инвеститорите отдават предпочитанията си към акциите на компании, които имат по-малко финансови вземания, представляващи основно лизинга на автомобили. Това се вижда най-добре при големите щатски производители. Ford поевтинява с 9% от септември досега, докато Fiat Chrysler е с над 50% нагоре за периода. В Европа също се наблюдава превес на предпочитанията към компаниите, които се стоят встрани от лизингови операции. Акциите на Peugeot растат много по-бързо от BMW.

Какво означава това за инвеститорите

На първо място, голяма доза предпазливост, когато става дума за акциите на компаниите. Пазарът на нови автомобили е наситен и предстои значително преструктуриране. Тоест, секторът ще се представя по-слабо от останалите, като, например, технологичния. Борсово търгуваните фондове с експозиция в автомобилните сектори са First Trust NASDAQ Global Auto Index Fund (код в ELANA Global Trader: CARZ:xnas) и Lyxor STOXX Europe 600 Automobiles & Parts (код в ELANA Global Trader: AUT:xpar). Засега вторият се представя по-добре, тъй като държи книжата на европейските компании.

Предимство ще имат акциите на компании като Peugeot и Fiat Chrysler, защото техните продажби растат, без да има прекомерно финансиране. Те ще бъдат засегнати по-слабо от предстоящо разместване на пазарните дялове в сектора. Ръстът на цените им през последните месеци е значителен и е по-добра стратегия да се изчака корекция преди покупка.

*Текстът е публикуван в блога на ЕЛАНА Трейдинг

USD

USD CHF

CHF EUR

EUR GBP

GBP