Пенсионната карта на Европа през 2025 г. е разцепена като континента от XIX век — Западът богати, Изтокът трудолюбив, но беден. Разликите в доходите след пенсиониране вече не са просто функция на икономическото развитие, а на зрелостта на капиталовите пазари, културата на спестяване и способността на държавите да мислят дългосрочно. Новите данни от Eurostat, OECD и Pension Adequacy Report 2024 очертават тревожна реалност: макар Европа като цяло да застарява, само малка част от нея старее достойно.

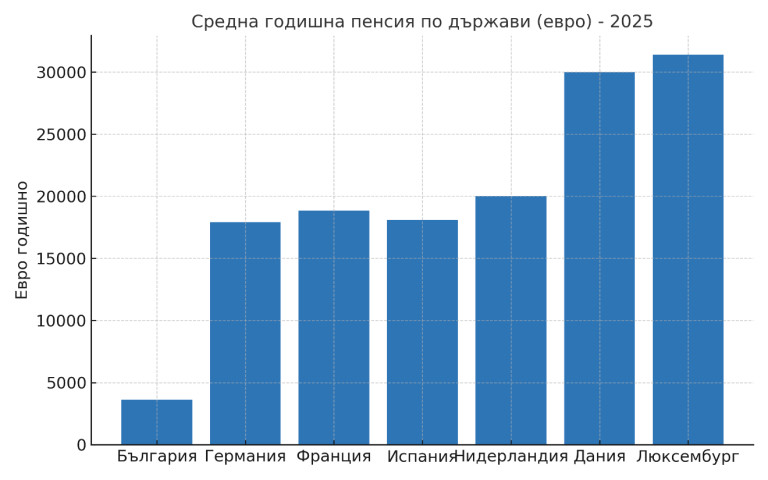

Средната годишна пенсия в ЕС възлиза на 16 138 евро (около 1 345 евро месечно), но под тази средна стойност се крие пропаст. В Люксембург пенсионерите получават над 31 000 евро годишно, в Нидерландия и Дания — над 30 000 евро, докато в България сумата е 3 611 евро — почти десет пъти по-малко. Това не е просто икономическа статистика; това е измерение на социалната стабилност и човешкото достойнство.

България е на дъното на ЕС по размер на пенсиите, като само няколко балкански страни извън Съюза (като Албания, Босна и Херцеговина и Сърбия) показват по-ниски стойности. Разликата се запазва дори след корекция по покупателна способност (PPS), при която България отново е в долния край — около 7 000 PPS годишно, докато в Австрия е 21 162 PPS, а в Нидерландия над 20 000 PPS. Това означава, че дори и след отчитане на по-ниските цени у нас, реалната покупателна способност на пенсионерите е едва една трета от тази на западноевропейците.

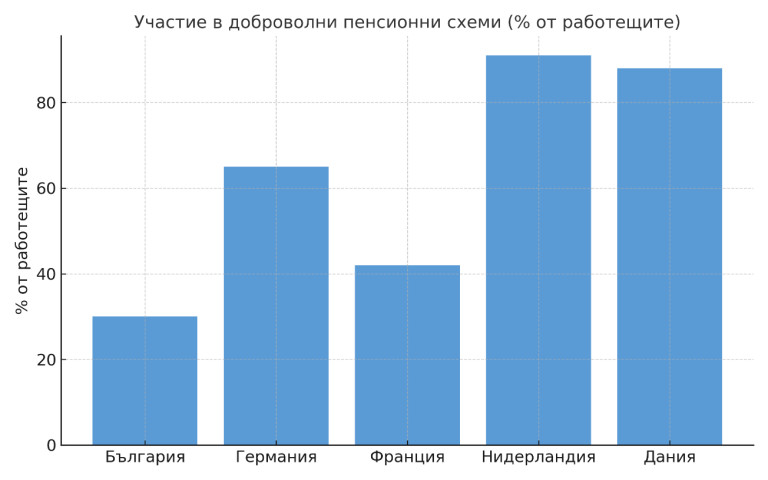

Причината е системна. България разчита основно на първия стълб - държавното обществено осигуряване. В момента около 70% от доходите на пенсионерите идват от НОИ, а едва 30% от работещите участват активно в допълнителни пенсионни схеми. В Нидерландия този дял е над 90%, в Германия - 65%, а във Франция - 42%. Резултатът е ясен: държавите с най-високо участие в доброволни фондове осигуряват и най-висока финансова независимост в третата възраст.

Българската пенсионна система стои на нестабилна демографска основа. През 1990 г. съотношението работещи към пенсионери беше 3:1. Днес то е 1,6:1, а до 2035 г. се очаква да падне под 1,4. За сравнение, в Германия то е 2,8:1, а в Дания — 3:1. Това означава, че всеки нов пенсионер ще бъде издържан от все по-малък брой активни данъкоплатци, докато бюджетът на НОИ вече разчита на над 45% трансфери от държавата.

В номинален план България бележи внушителен ръст - +33% увеличение на пенсиите между 2021 и 2022 г., най-високият в ЕС. Но това не е резултат от устойчив икономически растеж, а реакция на инфлацията и политическия натиск. Реално покупателната способност на пенсионерите се повиши с едва 6% за същия период, което показва колко крехка е тази "статистика на догонването".

Паралелът с Vanguard Retirement Outlook за САЩ е поразителен. Там 6 от 10 американци не са готови за пенсия, в България — 7 от 10. И в двата случая по-възрастните поколения (бейби-бумърите и Gen X) разчитат на държавата, докато по-младите (милениали и Gen Z) започват да откриват потенциала на автоматизираното спестяване и технологиите. Разликата е, че в България финансовата култура изостава. Повечето хора все още смятат депозита за "инвестиция", а жилището - за "пенсия".

Имотният капитал обаче не е ликвиден. България има един от най-високите проценти на собствено жилище в ЕС (над 84%), но ниска способност за трансформиране на този актив в доход. В западните държави се развиват reverse mortgage програми - обратни ипотеки, които позволяват на пенсионерите да "осребрят" част от жилището си без да го продават. У нас подобни механизми липсват, макар че биха могли да облекчат десетки хиляди домакинства в малките градове.

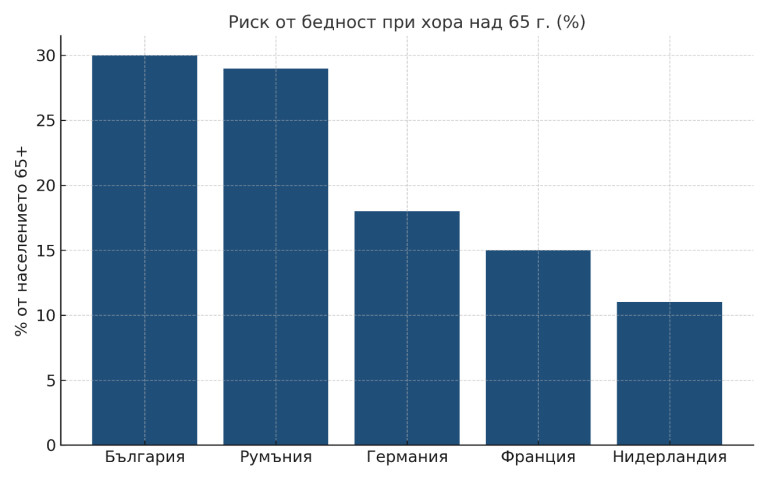

Към това се добавя рискът от бедност, който засяга над 30% от българите над 65 години - почти два пъти повече от средното за ЕС (16%). Във Франция този показател е 15%, в Германия - 18%, а в Нидерландия - едва 11%. И тук жените са по-силно засегнати: в ЕС пенсионният gender gap е 26%, у нас вероятно над 30%, предвид по-ниските заплати и по-честите прекъсвания в кариерата.

Но има и лъч надежда. Младите поколения в България имат възможност да започнат "от нула, но по-умно". Финтех компаниите, доброволните фондове и ETF инвестициите отварят път към нов тип финансово поведение - автоматично, дългосрочно, без посредници. Ако държавата приложи автоматично включване (auto-enrolment) в частните схеми, дори с минимална вноска от 5% от дохода, пенсионната готовност на следващото поколение може да се удвои.

Има и още една ключова промяна: работата в третата възраст вече не е изключение, а тенденция. В България близо 18% от хората над 65 години продължават да работят, главно поради нужда, но постепенно и поради възможност. Удължаването на трудовия живот с 2 години би увеличило финансовата готовност за пенсия с около 15%, според изчисленията на Vanguard.

Европейската комисия вече предупреждава: през следващите 40 години заместващите проценти ще намалеят. Това означава, че бъдещите пенсионери ще получават по-нисък процент от последния си доход, дори при стабилни вноски. В страни като България това би задълбочило неравенствата.

В заключение: Европа старее, но неравномерно. Северът спестява, Югът харчи, Изтокът догонва, но времето изтича. България стои пред избор - да продължи с държавен модел, който все по-трудно се финансира, или да премине към умна комбинация от държавна сигурност и частна дисциплина. Новите поколения имат инструментите, остава да се събуди мотивацията.

*Материалът е с аналитичен характер и не е съвет за покупка или продажба на активи на финансовите пазари.

USD

USD CHF

CHF EUR

EUR GBP

GBP

steiner

на 05.11.2025 в 19:14:00 #1Средната месечна пенсия в Русия през 2025 г. е около 24 000 рубли, което по текущия курс (ноември 2025 г.) възлиза приблизително на 235 евро месечно. Това е стойността за държавната осигурителна пенсия за старост. Размерът може леко да варира според региона и конкретния тип пенсия (например социална пенсия), но основната средна сума е около тази величина. Къде са нашите идиоти русофили?Дайте комент,болшевики прости.