Резултатите от проведения от ЕЦБ преглед на качеството на активите на шест български банки и извършените на тяхната основа стрес-тестове вече са факт. На 26 юли вечерта банковият надзор на ЕЦБ разпространи специално прессъобщение по случая.

Цялостната оценка обхвана УниКредит Булбанк АД, Банка ДСК ЕАД, Обединена българска банка АД, Първа инвестиционна банка АД, Централна кооперативна банка АД и Инвестбанк АД.

В съобщението на ЕЦБ се съобщава, че всички проверявани банки са се съгласили констатациите да бъдат оповестени. Пак там изрично е подчертано, че българските органи ще предприемат последващи действия въз основа на констатациите на ЕЦБ.

"Прегледът на качеството на активите има по-скоро пруденциален, отколкото счетоводен характер и осигурява на ЕЦБ моментна оценка на балансовата стойност на активите на банките на определена дата (за шестте български банки това е 31 декември 2018 г.). Този преглед също така определя дали е необходимо укрепване на капиталовата база на банката. Прегледът на качеството на активите на българските банки бе извършен въз основа на актуализираната методология на ЕЦБ за ПКА, която беше публикувана през юни 2018 г. и в нея бе взет предвид ефектът от счетоводния стандарт МСФО 9", се казва в съобщението на ЕЦБ. Това е важно уточнение, защото изискванията на МСФО 9 по отношение на заделянето на провизии по отпуснатите от банките кредити са в пъти по-строги от правилата, които действаха до 2018-а.

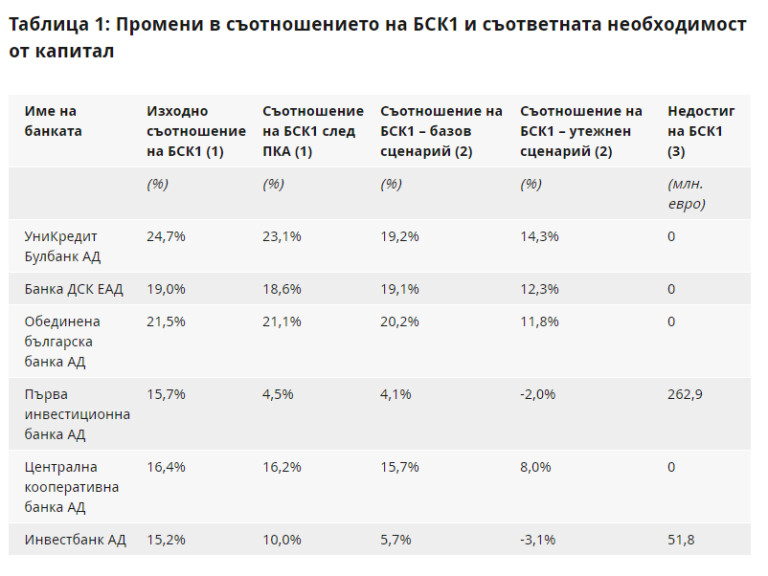

Важен елемент от оценката е, че съотношението на базовия собствен капитал от първи ред (БСК1) в размер на 8% е взето като праг за прегледа на качеството на активите и базовия сценарий на стрес теста, над който няма нужда банките да полагат допълнителни капиталови усилия. За утежнения сценарий на стрес-теста този праг е 5,5% като от ЕЦБ напомнят, че базовият капитал от първи ред е ключов измерител на финансовата устойчивост на една банка.

"Четири от шестте банки, които бяха обект на цялостната оценка - УниКредит Булбанк АД, Банка ДСК ЕАД, Обединена българска банка АД и Централна кооперативна банка АД - нямат капиталов недостиг, тъй като резултатите им не попадат под съответните прагове, използвани в прегледа на качеството на активите и стрес теста. От друга страна, резултатите на Първа инвестиционна банка АД попадат под прага за съотношението на БСК1 от 8%, използван както в ПКА, така и в базовия сценарий на стрес теста, а също и под прага от 5,5% в утежнения сценарий на стрес теста. Същевременно резултатите на Инвестбанк АД попадат под прага за съотношението на БСК1 от 8%, използван в базовия сценарий на стрес теста, както и под прага от 5,5% в утежнения сценарий на стрес теста", се казва в съобщението на ЕЦБ, към което е приложена съответната таблица.

От "УниКредит Булбанк" разпространиха прессъобщение в което се посочва, че банката напълно приема резултатите от проверката.

"Обстойната и обширна цялостна оценка потвърди устойчивостта на УниКредит Булбанк при хипотетичен крайно неблагоприятен макроикономически сценарий, подкрепена от солидната капиталова позиция на банката, превишаваща многократно минималните прагове определени в методологията на оценката. В третата година от симулирания период в хипотетичния крайно неблагоприятния сценарий (2021 година) базовият собствен капитал от първи ред (CET1) на УниКредит Булбанк е 14.3% при изисквано ниво от 5.5%, докато при основния сценарий (отразяващ най-вероятните макроикономически и финансови тенденции), СЕТ1 е 19.2% при минимално изискван 8%.

Прегледът на качеството на активите, като компонент на цялостната оценка, потвърди устойчивостта на баланса на УниКредит Булбанк и консервативния подход при класификацията на активите и обезценката на портфейла от необслужвани вземания", се казва в съобщението. Според мениджмънта на кредитната институция високите резултати на УниКредит Булбанк показват липсата на необходимост от мерки за допълнително засилване на капиталовата позиция и позволяват на банката да продължи фокуса си върху предоставяне на изключителни услуги на многобройните си клиенти

Мениджмънтът на ОББ също обяви, че банката приема резултатите от всеобхватната оценка, проведена от ЕЦБ на базата на данни към 31.12.2018 г.

"Резултатите потвърждават силната и устойчива капиталова позиция на ОББ при прилагането на консервативната методология на ЕЦБ и хипотетични икономически стрес сценарии. Те показват, че ОББ е много добре подготвена и има значителни капиталови буфери, за да посрещне извънредни икономически шокове. Както може да се проследи в таблицата по-долу, налице е незначително въздействие върху капитала от първи ред към 2018 г., както и стабилно представяне на проведените стрес тестове за следващите години. ОББ не само отговаря на минималните капиталови изисквания при различните сценарии, но и значително ги надвишава", се казва в пресъобщението на ОББ.

От "Първа инвестиционна банка" посочват, че отговарят на регулаторните капиталови изисквания съгласно чл. 92 от Регламент (ЕС) № 575/2013 на Европейския регламент и на Съвета. "При прилагането на негативния сценарий на стрес теста, включващ неблагоприятни икономически дисбаланси и продължителен спад в икономиката на страната, Банката би имала нужда да изгради допълнителен капиталов буфер от 262,9 млн. евро. Към 30 юни 2019 г. Fibank е осигурила 130 млн. евро от допълнителния капиталов буфер", се казва още в позиция на банката.

Според "Инвестбанк" резултатите показват, че тя е значително по-устойчива на неблагоприятни пазарни условия и финансови шокове в сравнение с извършения през 2016 г. преглед на качеството на активите.

Като обобщение на представените резултати от ЕЦБ може да се твърди, че банковият сектор у нас наистина е отбелязал значително пробрение през изминалите няколко години. А посочерните от ЕЦБ нужди от попълване на капитала са напълно изпълними.

USD

USD CHF

CHF EUR

EUR GBP

GBP

Ilyo

на 27.07.2019 в 09:38:41 #1В крайна сметка важното, е че секторът е стабилен, ще се направят някои рутинни корекции, но трябва да де гледа голямото.