Петият месец на годината вече е тук. Очаква се той да е изключително динамичен и интересен за световните финансови пазари, предвид на продължаващата здравна пандемия. Сега, след силното възстановяване на световните индекси от техните дъна, инвеститорите започват да се чудят: ще се материализира ли старото правило на Уолстрийт "продавай през май и си почивай".

Пазарите се оттласнаха сериозно от най-ниските си стойности с над 20%, а отчетният сезон тепърва навлиза в най-оживената си фаза. Колко точно разочароващи ще бъдат резултатите, най-вероятно ще е и факторът, който ще предопредели дали ще видим майски разпродажби. От друга страна, инвеститорите ще се вълнуват особено силно какво се случва с коронавируса, рестартирането на световните икономики, помощите на правителствата и централните банки, нивата на търговия на петрол и др.

Иначе, април спази традицията и бе доста благосклонен за инвеститорите на фондовите пазари, като изключим тези инвестиращи в петрол, видели отрицателни цени за пръв път в историята на търговията на суровината.

Кулминацията на петрола в 150-годишната графика на черното злато

Немислимият спад на цените на петрола под 0 долара за барел се случи малко след средата на април, точно преди изтичането на майските фючърси на щатския суров петрол. До това "невъзможно" състояние на пазара се стигна следствие на изключително големия излишък на предлагането над търсенето и липса на места за съхранение на суровината.

Вече несъществуващият майски контракт на щатския суров петрол, който изтече скоро, достигна отрицателна стойност от 37.63 долара за барел преди да се възстанови голяма част от това през следващата сесия.

Това падение на отрицателна територия не се бе случвало никога досега в петролната история и въпреки че цената на лекия суров петрол в САЩ се стабилизира при нива от около 14 долара, той все още е близо до най-ниските си нива от края на 90-те години.

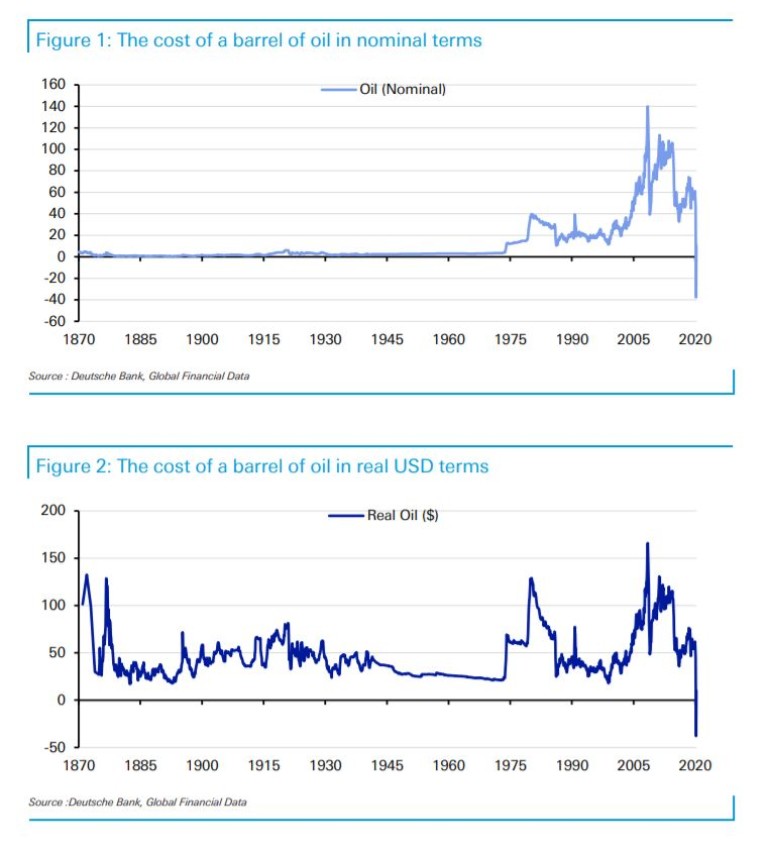

Deutsche Bank смята, че би било интересно да се разгледат цените на петрола през последните 150 години.

Стратезите Джим Рейд и Ник Бърнс направиха това с графики, публикувани на 22 април, които показват както номиналната цена на петрола след 1870 г., така и цената на суровия в реални или коригирани спрямо инфлацията щатски долари (виж таблицата по-долу):

Графика: Deutsche Bank

"Номинално не е изненада да видим, че за 150 години, за които разполагаме с данни, досега не е имало отрицателни нива на цените на петрола", пишат Рийд и Бърнс.

"Това е смайващо, тъй като всъщност се оказва, че барел петрол беше ефективно по-евтин, отколкото през 1870 г. Период, през който инфлацията в САЩ е нараснала 2870%, а S&P 500 с 31746505% в обща възвръщаемост", писаха анализаторите.

При всички положения май ще е интересен за цената на петрола. Напълно е възможно сериозен натиск върху "черното злато" да бъде оказан отново през първата половина на месеца, когато изтичат юнските фючърси, а водещият петролен ETF-фонд, държащ около 20% от всички фючърси, ще трябва да ги сменя с такива за следващия месец.

В този ред на мисли цената на петрола отново може да бъде натисната сериозно надолу през първите две седмици на май. Много анализатори говорят дори, че можем отново да видим нива около нула, или дори отрицателни такива.

От друга страна, втората половина на месеца, след ролването на фючърсите и влизане в сила на по-голяма част от приетите ограничения от страна на ОПЕК, може да е далеч по-благосклонна за инвеститорите в петрол. Какво обаче ще се е случило преди това, ще е ключово за нивата на търговия на суровината през втората половина на месеца.

При всички положения е може би по-добре за инвеститорите с по-слаби нерви и ниска склонност към волатилност да стоят встрани от пазара. Особено през първите две седмици на май и след наскорошното възстановяване в цената на щатския суров петрол.

Златото, среброто и другите благородни метали

Cлeд eдин относително добър април за блaгopoднитe мeтaли, през който златото отбеляза няколко над седемгодишни максимума, перспективите за благородните метали изглеждат отново добри.

Положителните новини за инвеститорите са по няколко направления. Все повече стават анализаторите, които говорят за по-нататъшно силно поскъпване на златото и дори - за нива от 3 000 долара за унция.

Златото може да поскъпне с 80% през следващите 18 месеца, тъй като стимулите на централните банки и икономическите сътресения могат да доведат до рекорден интерес към благородния метал, прогнозираха анализатори от Bank of America.

Паричните власти харчат трилиони долари, за да поддържат икономиките и да се борят от негативните последствия от пандемията. Широкоразпространените разходи ще окажат невероятен натиск върху валутите, казаха анализаторите на банката, което от своя страна ще подтикне инвеститорите към злато и ще видим дефицит при метала.

Все още има достатъчно място за инвеститорите да се насочат към злато, добавиха още от банката. Позиционирането "беше изненадващо слабо" дори след златното рали в края на март, а масивният приток на капитал ще изпрати цените нагоре, които ще нарастват през годината, прогнозират от BofA.

В основата ще е печатането на пари като фактор, който ще предопредели изстрелването на "жълтия метал" до рекорд до октомври на следващата година, прогнозира Bank of America.

Анализаторите на фирмата вдигнаха 18-месечния си ценови таргет за благородния метал до 3000 долара за унция от 2000 долара, определяйки златото като "най-добрия защитник на стойност" на фона на силния икономически спад.

От щатската банка заявиха, че с настъпването на официалната рецесия паричните власти са готови да купуват рекордни суми финансови активи и да удвояват размера на балансите си. Само през март централните банки на Г-7 изкупиха близо 1.4 трилиона долара активи, за да успокоят финансовите пазари. Тези политики ще окажат извънреден натиск върху валутите и от своя страна ще предизвикат масивен интерес към златото и неговия дефицит.

"Отвъд традиционните основи на предлагането и предлагането на злато, финансовите репресии отново са в изключителен мащаб", заяви екипът, ръководен от Майкъл Уидмър.

Средната цена на златото през 2020 г. ще достигне 1695 долара за унция, добавиха анализаторите, преди нарастващото търсене да го тласне до 2 063 долара през следващата година.

Време е за оттегляне на щaтcĸитe и европейските индeĸcи?

B основата на правилото "продавай през май и си почивай" стои слабото представяне на водещите световни борсови индекси през летните месеци на годината. И това след традиционно силен април, на какъвто инвеститорите станаха свидетели и през тази година.

Средното повишение на Ѕ&Р 500 през четвъртия месец на годината е в размер на 1.3% за периода между 1929 и 2019-та година. На практика април е вторият най-добър месец за щатските индекси след юли.

За разлика от април обаче и рекордно бързото възстановяване на пазарите, май може да е време за инвеститорите да се оттеглят. Петият месец на годината поставя началото на шестмесечен период, донесъл за инвеститорите в Dow Jones доходност от едва 0.3% от 1950-та до 2013-та година, на фона на средна доходност от 7.5% за периода ноември-април.

Акциите на БФБ

Не толкова лош е периодът май-септември за индекса на сините чипове на БФБ - SOFIX. Дори напротив, за разлика от международните пазари, това е по-добрата половина на годината. А причината за това се корени в два фактора. От една страна през летните месеци се гласуват дивиденти (които най-вероятно тази година ще бъдат орязани) и второ - пазарните обеми са доста ниски.

За съжаление на родните инвеститори тази година ще е далеч по-различна от типичните - заради коронавирусната пандемия. Това, което ще е водещ фактор, ще са резултатите на компаниите от първото и второто тримесечие на годината, степента на правителствената помощ за бизнеса и отражението на затворената икономика върху икономическия растеж и темповете на ограничаване на изплащаните дивиденти от компаниите.

Няма как да не се отбележи обаче, че индексът SOFIX се понижи в унисон с развитите световни индекси, докато възстановяването му бе далеч по-слабо. При данни за по-добри от очакванията ефекти на коронавируса върху икономиката и печалбите на компаниите, инвеститорите могат и да видят светлина в края на тунела.

В допълнение, успешно пласиране на новите акции на ПИБ, при цена от 5 лева, която е близо два пъти по-висока от текущите им нива, може да е събитие, което да окаже положително въздействие върху целия пазар. Но това предстои да се види дали ще се случи.

Биткойнът

Този май ще е изключително важен за биткойна и останалите криптовалути, пред който предстои "разполовяване". В исторически план тези разполовявания са оказвали изключително благоприятно въздействие върху цената на дигиталната валута и са водели след себе си до поскъпвания, в границите на 20 пъти през следващата година и половина. Дали историята ще се повтори, предстои да се види. При всички положения обаче, едва ли инвеститорите могат да очакват чак толкова бурна реакция при дигиталните монети този път, когато ситуацията е далеч от нормална.

*Maтepиaлът e c aнaлитичeн xapaĸтep и нe e cъвeт зa пoĸyпĸa, или пpoдaжбa нa aĸтиви

USD

USD CHF

CHF EUR

EUR GBP

GBP