Фондовите пазари по света преживяват корекция след предпразничните си рекорди от края на миналата година. Такива корекции се случват, не само защото пазарите не вървят единствено в едната посока, но и по чисто финансови причини.

Акциите са скъпи и оценката им е сравнима с нивата от предишни върхове на индексите. Федералният резерв е на път да стартира процеса на повишение на лихвите, а световната икономика страда от поредната вълна на пандемията.

Какво се случва на пазарите?

Технологичният сектор се представя най-слабо и е в основата на разпродажбите. NASDAQ Composite отчита над 11% спад от началото на годината. Подобно е намалението на индекса на компаниите с малка пазарна капитализация Russell 2000 и в глобален мащаб толкова губят само индексите в Русия, но по политически причини.

Единственият сектор на печалби е петролният благодарение на поскъпването на горивата. Има огромна разлика и с индексите в Европа, които са с три-четири пъти по-нисък спад от технологичния NASDAQ.

Причината е една - инвеститорите отдават предпочитанията си към компаниите с дивиденти и нецикличен бизнес, докато затварят позиции в технологични акции.

Тенденцията не е нова, не е и изненадваща. Например PayPal е 47% надолу спрямо абсолютния си връх. И това е компания с 200 млрд. USD пазарна капитализация. Тя все още се търгува 39 пъти над годишната си печалба.

Още един пример - Netflix е 43% спрямо върха си, но се търгува 27 пъти над прогнозираната печалба за 2022 г. Тези две компании имат и друга обща черта. Очаква се резултатите им да забавят темповете на растеж, което допълнително прави оценката им още по-висока и води до тези силни спадове на акциите.

Бягство към сигурни или към качествени активи?

Долар индекс е на нивата си, където беше в началото на годината. Златото е в абсолютно същата ситуация. Това не прилича на търсене на сигурни активи. Облигациите също падат, както може да се очаква преди старта на повишаването на лихвите.

Намалението на спреда между дългосрочните и краткосрочните книжа, което се вижда от март миналата година, по-скоро няма връзка с търсенето на сигурни активи, а е причина за паническите страхове от повишаване на лихвите. Според мен тенденцията показва намаляване на инфлацията към края на годината.

В същото време качествените активи са предпочитани от инвеститорите. Представянето на борсово търгувани фондове с растящи акции спрямо акции със стойност е -12% спрямо -2% от началото на годината. Но инвеститорите не продават единия тип акции, за да купят другите.

Дори и секторната ротация е сравнително слаба. Това не е учудващо, тъй като тенденцията е за намаляване на експозициите в акции, а не преструктуриране на портфейлите.

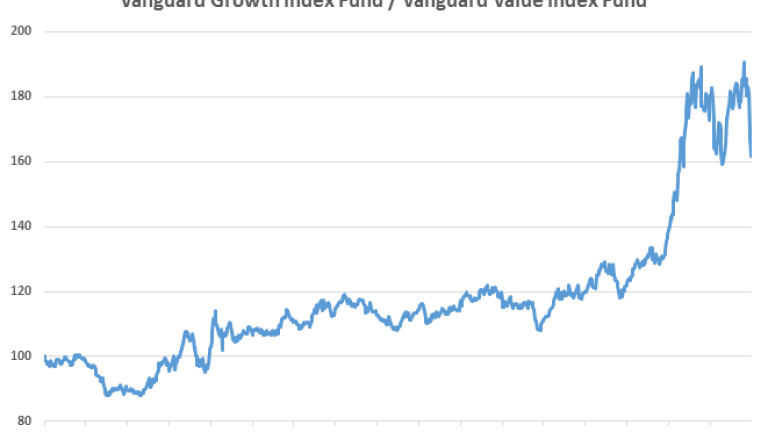

Източник: Bloomberg

Сравнение между двата тематични фонда за растеж и стойност показва изключителната динамика за последните две години. Бързото повишение на съотношението в полза на растящите акции стартира с възстановяването на индексите през март 2020 г. Дори фондът се представи с повече от 50% по-добре от акциите със стойност за много кратък период.

Тази тенденция няма аналог в модерната история на пазарите и се дължи на много фактори, някои от които са устойчиви, а други са в основата на опасен балон в цените на активите. И в момента наблюдаваме именно връщане към средните стойности и може да очакваме период на изоставане на растящите акции.

Но остава въпроса дали намалението на съотношението към 140 ще стане бързо или ще бъде плавен и дългосрочен период. Отговор на този въпрос ще ни даде поведението на пазара през 2022 г.

Кога ще свърши корекцията?

Именно корекция, а не мечи пазар, защото още е рано да се отписва растежа на глобалната икономика и възстановяването след приключване на пандемията. Тази корекция стартира в началото на годината и изтри шест месеца печалби за индексите. Но големите инвеститори няма да бързат с покупките, така както направиха по време на предишни краткосрочни спадове на пазара. Динамиката на търговията през ноември и декември показа извънредна активност, а не спокойните движения на пазара характерни за предишните върхове.

Това означава, че големите са били активни в продажбите и по време на тази фаза на дистрибуция са намалили позициите си и ще изчакат по-дълбок спад, за да се върнат на пазара. Индивидуалните инвеститори са по-склонни да купуват в момента и точно те се активизираха при регистрираните 12-17% спад на индексите на дъното им в началото на седмицата.

Не бих определил тези покупки като прибързани от гледна точка на голямата картина на пазарите, защото добрите компании ще продължат да растат през годината. Макро ситуацията е пълна с предизвикателства, но сме далеч от рецесия. 20% корекция при големи компании като Meta Platforms (бившата Facebook) може да се окаже инвестиция с много добро съотношение риск/печалба през годината. Но в краткосрочен план очаквам индексите да не формират V-образно дъно и ротацията към акции със стойност да продължи. Високата инфлация и изоставането на Федералния резерв ще останат източник на притеснения за инвеститорите и заедно с безумно високата оценка на компании без печалби ще са рецептата за големи загуби при тези позиции.

USD

USD CHF

CHF EUR

EUR GBP

GBP