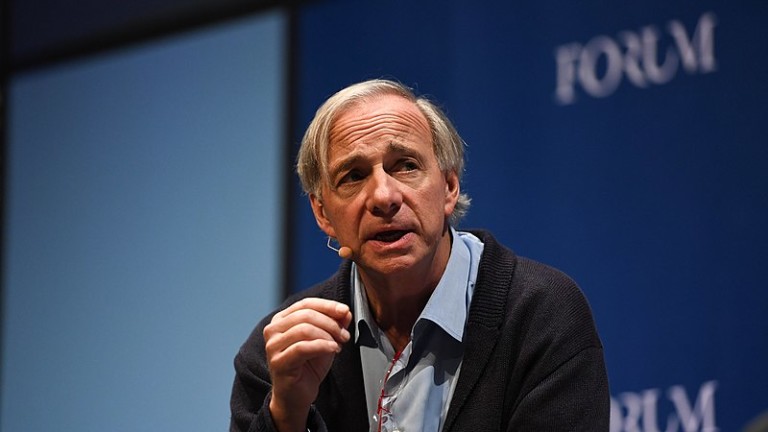

Рей Далио, основател и инвестиционен директор на най-големия хеджфонд в света - Bridgewater Associates, разкри стратегията, която твърди, че е в основата на неговия 18-годишен успех в инвестициите.

Пред финансовото издание Business Insider, Далио разкри какво прави цялостната му инвестиционна философия толкова успешна през годините. Финансовият експерт също така обясни и как Bridgewater е успял да се справи умело с финансовата криза.

Стартирал от нулата, Далио успя да създаде най-големия хедж фонд в света, чрез стриктно спазване на принципите и инвестиционните си философии. Активите на управлявания от него фонд са достигнали над 150 милиарда долара, а самият Далио се смята за един от най-успешните инвеститори в съвременната история.

Далио, отдава успеха си в инвестициите на това как отговаря на един прост въпрос: "Как да разбера, че не греша?". Това просто изявление напълно променя начина, по който Далио мисли за предишните си убеждения и променя целия си подход към вземането на решения.

"Какъвто и да е успехът, който имах в живота си той се дължи повече на моето знание как да се справя с това, което не знам, отколкото с всичко, което знам", казва той в специално интервю за финансовото издание.

Тази проста идея помага на Далио да излезе от апартамента си през 1982 г. на кормилото на един от най-влиятелните хеджфондове в света.

Когато Далио сгреши, той спира поглежда назад и анализира грешките си. "Не просто върви напред, размишлявай", добави той. "Няма нищо да правиш грешки, но не е добре да не се учиш от тях.", коментира инвеститорът милиардер.

Стриктното придържане към този начин на мислене, е в основата на успеха му, смята самият Далио, като същевременно му помага да навигира някои от най-бурните времена в пазарната история.

Когато финансовата криза удари, Bridgewater вече беше позициониран да се възползва от кризата. "Ние се справихме много добра в тази криза, при която повечето от нашите конкуренти загубиха пари", каза той.

Далио е изучавал големите спадове по време на дългови кризи от миналото - Голямата депресия в САЩ, дълговата криза в Латинска Америка и японския балон с активи - за да разбере как икономиката на САЩ ще реагира в подобна ситуация.

И когато един от неговите пазарни инструменти започва да мига в червено, Далио беше вече готов за печалби. Той се съсредоточава върху това, което не знае - което в този случай е било как съвременната американска икономика ще реагира, ако се случи масово девалвиране.

В крайна сметка размишлявайки и поучавайки се от минали грешки в историята, Далио открива финансовата бомба със закъснител, която е скрита в нещо на пръв поглед очевидно.

Неотдавна мъдростта и увереността на гениалния инвеститор помогна на Bridgewater да публикува двуцифрени печалби през 2018 г. - година, когато бенчмаркът S&P 500 спадна с 6%.

Въпреки че мантрата на Далио звучи просто за пресъздаване, инвеститорите са известни с това, че пренебрегват рисковете от това, което не знаят, когато започне да настъпва финансова еуфория. Времето ще покаже кога следващият пазарен спад неизбежно ще удари, но знаем едно нещо: вероятно Далио ще е една крачка напред.

Последните съвети на Далио

В период на нови рекорди за щатските индекси, Далио отново посъветва инвеститорите да са внимателни на пазарите. Той припомни на всички участници на финансовите пазари, че последните са циклични и спадовете са част от инвестиционната игра.

"Можете да се имунизирате от цикъла, в който се намира пазарът, чрез балансиран портфейл от активи", коментира Далио пред финансовото издание CNBC към края на миналата година, точно преди рязката обезценка на индексите.

Далио, типично в негов стил, винаги има готова опростена рецепта за пропорцията на различните активи, които може да се използва. Всъщност, тази формула Рей Далио създава специално за книгата на Тони Робинс - "Пари: Изучи играта".

Печелившият, според портфолио мениджъра, микс включва - 30% акции, 40% дългосрочни щатски облигации, 15% средносрочни щатски облигации, 7.5% злато и 7.5% други суровини. Този портфейл трябва да бъде ребалансиран веднъж годишно, съветва още Далио.

"Когато погледнете към повечето портфейли, те имат склонност да се представят много добре по време на добри времена и лошо в лоши времена", коментира Далио в книгата на Робинс. Типичният портфейл според него е изграден от 50% акции и 50% облигации и на практика расте и се понижава с пазара.

В противовес на това, формулата на Далио за диверсифициран портфейл цели да балансира рисковете, а не богатството.

USD

USD CHF

CHF EUR

EUR GBP

GBP