Въпросът за самореализиращото се пророчество или това нещо да се случи, само защото всички очакват то да се случи, е напълно актуален за пазарите в момента. И за съжаление на инвеститорите - в негативен аспект.

Става въпрос за това - може ли световната икономика да изпадне в рецесия, само защото всички очакват рецесия? Може ли журналистите и анализаторите да предизвикат свиване на световната икономика, защото непрестанно заливат медийното пространство с коментарите си?

Президентът Доналд Тръмп очевидно смята, че това е напълно реална заплаха. И въпреки че мнозина определят забележките му по този въпрос, като абсурдни, може би има логика в неговите предупреждения.

Това е така, защото здравето на икономиката е изградено на увереността в следните няколко твърдения - че капиталовите инвестиции направени днес имат голям шанс да доведат до бъдеща възвръщаемост утре; че кредитите ще бъдат изплатени; че няма да загубите работа си и бързо ще си намерите друга, дори и това да се случи; че валутата няма да бъде напълно дестабилизирана. Когато се загуби доверие по тези твърдения, икономическата активност може да стигне до виртуален застой.

Тръмп едва ли е първият президент на САЩ, който се тревожи за загуба на доверие и проектира оптимизъм. Франклин Рузвелт например, до голяма степен е известен със своя коментар от дълбините на Голямата депресия - "единственото, от което се страхуваме, е самия страх."

Джордж У. Буш, опасявайки се, че терористичните атаки от 9-ти септември ще доведат до депресия, призова всички американци да излязат да ядат и да пазаруват.

Какви точно са опасенията, които чуваме в момента?

Някои от заглавията на статиите, които до голяма степен описват настроенията на медиите и анализаторите включват:

"Зловещите паралели на фондовата борса със случилото се до септември 2007 г. трябва да предизвикат опасения от рецесия"

"Кривата на доходността се обърна и предвещава почти сигурна рецесия"

"Фед може да предизвика криза, опитвайки се да избегне следващата" и др.

И всякакъв род други сравнения относно продължителността на бичия пазар, който вече трябва да умира; цикличността на икономиката и липсата на рецесия вече повече от 10 години; финансовите оценки на пазарите; рекордната задлъжнялост при нива над тези отпреди кризата и т.н.

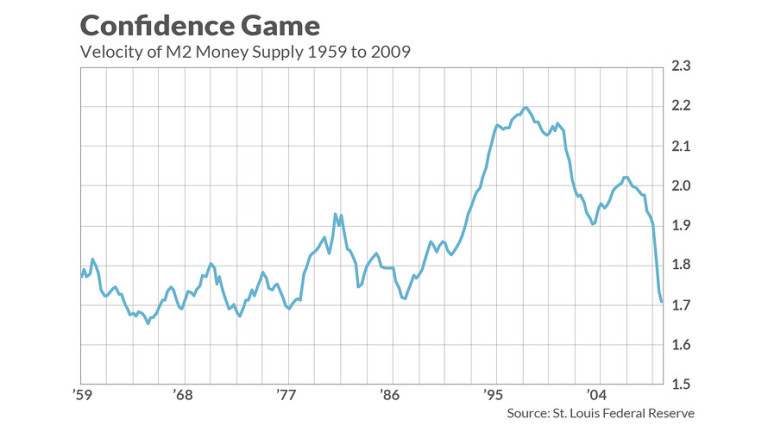

Сега ще представя една поразителна статистика, която показва степента, в която икономиката е изградена на доверие. Тя се базира на скоростта на обръщение на парите - средно колко често се изразходва единица валута през дадена година.

Когато доверието е високо и потребителите и предприятията харчат пари във висока степен, скоростта е висока. Когато доверието е ниско и сме склонни да съхраняваме парите си, притеснени за утре - тогава скоростта е ниска.

Придружаващата диаграма показва скоростта на така нареченото парично предлагане M2 от 1959 г. до 2009 г. Най-високото отчитане през този 50-годишен период се наблюдава в края на 90-те години на миналия век, когато то достига 2.2. За разлика от края на финансовата криза, съотношението се понижава до около 1.7.

В графиката не са включени данните за периода след 2009 г., тъй като те се изкрявяват следствие на агресивните количествени облекчения от страна на Фед.

"Има няколко важни извода от тази графика. Първо, това ни помага да осъзнаем защо икономическото прогнозиране е толкова трудно. И понеже доверието играе толкова голяма роля, прогнозирането на рецесия зависи от успешно прогнозиране на психологията на тълпата", коментира Марк Хулберт, пред финансовото издание MarketWatch.

Понякога инвеститорите остават оптимистични след събитие, което иначе икономистите считат за ужасна новина. И обратното също е в сила - плашат се от неща, които иначе изглеждат, като нещо незначително за икономиката.

Тази присъща трудност на икономическото прогнозиране е тема, която беше в центъра на скорошните изследвания на професора по финанси от университета в Йейл (и Нобеловия лауреат) Робърт Шилер. В наскоро издадената си книга "Наративна икономика: Как историите стават вирусни и водят до основни икономически събития", Шилер твърди, че "Ако достатъчно хора започнат да се държат тревожно, тревожността им може да стане самореализираща се и голяма рецесия може и да последва."

Британският икономист Джон Мейнард Кейнс предоставя блестяща аналогия за предизвикателството на прогнозите. Написвайки преди век, той оприличи прогнозирането на икономиката с това да се предскаже кой ще спечели конкурс за красота, което изисква не да определите кой от участниците смятате за най-красив, а да предвидите кой ще бъде сметнат за най-красив от мнозинството от съдиите. Това са две напълно различни неща.

Например, има момент, в който печатането на пари и понижаването на лихвите става контрапродуктивно - нещо, което икономистите наричат "капана за ликвидност". Вместо да насърчаваме потребителите и бизнеса да харчат, в такива моменти излишните пари и по-ниските ставки имат точно обратен ефект. Паричната политика в този момент спира да бъде ефективна; Кейнс смята, че в такива моменти усилията на паричните власти ще са като натискане на въже.

*Материалът е с аналитичен характер и не е съвет за покупка, или продажба на финансови активи.

USD

USD CHF

CHF EUR

EUR GBP

GBP