Около 1%. Толкова носи вложението в срочен банков депозит през 2015 г. Над 5% пък е доходността, която най-активно търгуваните компании на Българска фондова борса са донесли на инвеститорите същата година.

Доходността по депозитите не дава поводи за задоволство и през 2016 г. като надали картината ще се промени скоро. Това отваря голяма въпросителна за възможните варианти за спестяване. Такава може да са дивидентните акции въпреки значително по-високия си рисков профил.

През 2016 г. средната очаквана доходност е около 4% и то от компании, които вече се доказаха като редовни и надеждни платци.

Какво носи депозитът?

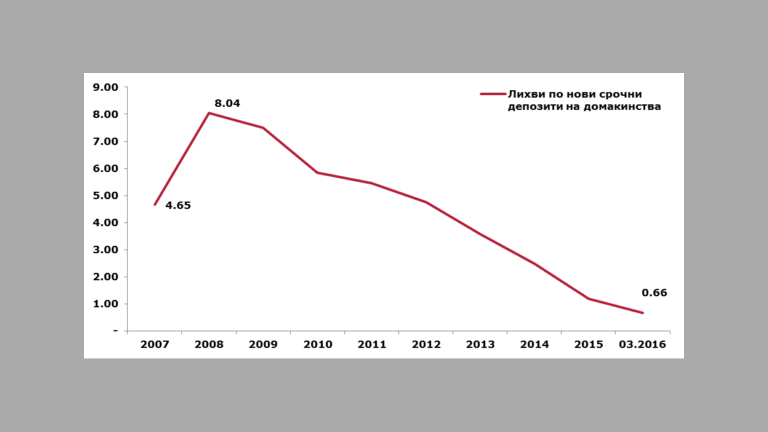

Лихвеният процент по срочните депозити за домакинства в страната се понижиха драстично след 2008 година. От над 8% през 2009 г., днес той е под 1%, по данни на БНБ. Причините са ясни. Глобалната криза и гладът за ресурс на местните банки първо го вдигна значително. А последвалата политиката на нулеви и/или отрицателни лихви по света и насищането с ликвидност на българските банки очаквано го свалиха до най-ниските му нива за последните 16 години.

Източник: elana.net

Очакванията са лихвите да останат ниски още дълго още повече, че Brexit не дава основания за затягане на монетарната политика в ЕС. Освен това местните банки продължават да имат много свободни пари, за които трудно намират доходоносна инвестиционна алтернатива, а апетитът на българските домакинствам към спестяване остава висок. Все пак последното започва да се успокоява – видно от намаляващия размер на новооткрити депозити в статистиката на БНБ. Растящото вътрешно потребление пък отчасти е сигнал, че хората търсят и други алтернативи за парите си.

Един възможен вариант за спестяване – акции с дивиденти

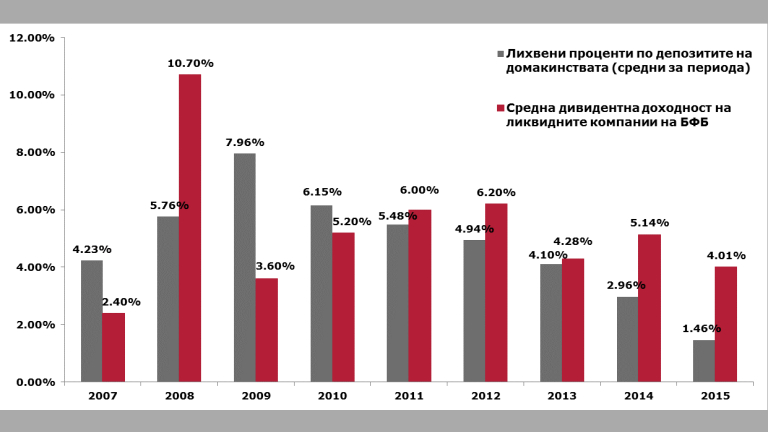

През последните 13 години, средната доходност от дивиденти в България е 4.7% или 4.7 ст. на всеки 1 лв. инвестиран в ликвидна компания на Българска фондова борса. Това е малко над средната възвращаемост от срочен депозит за същия период. Настоящият сравнително дълъг период на нулеви лихви обаче показва, че моментът за пренасочване на свободен ресурс към алтернативни и по-рискови вложения е дошъл. Едно от тях може да е дивидентните акции.

Един от начините инвеститорите да се възползват от високата доходност на акциите и значително да намалят риска е като инвестират в акции на големи компании, които редовно плащат дивидент, имат добро финансово здраве и високо ниво на корпоративно управление. А най-активно търгуваните български публични компании вече имат дълга история в плащането на дивиденти, като средногодишният доход по дивидентите им надхвърля няколкократно доходността на депозитите.

Източник: elana.net

В България, повечето акции, които се търгуват активно на фондовата борса и които плащат редовно дивидент, носят между 3% и 5% доход на акционерите си. През 2016 компаниите ще разпределят спечеленото през 2015 г. Съответно средната доходност се очертава да е около 4%, (на база на обявените и гласувания дивиденти към края на юни 2016 г.), спрямо 0.64% средна лихви по новооткрити срочни депозити до една година към март 2016 г., по данни на БНБ.

Общата сума, която ще получат инвеститорите от очакваните дивиденти пък е 153 млн. лв., от които 125 млн. лв. идват от редовните и активно търгувани платци. Това е с 12% под сумата за предходната година, но следва да се отбележи, че една от най-големите компании на пазара – „Булгартабак холдинг“, обяви, че няма да разпредели дивидент от резултатите си за 2015 г. , а година по-рано раздаде над 30 млн. лв. под формата на дивиденти.

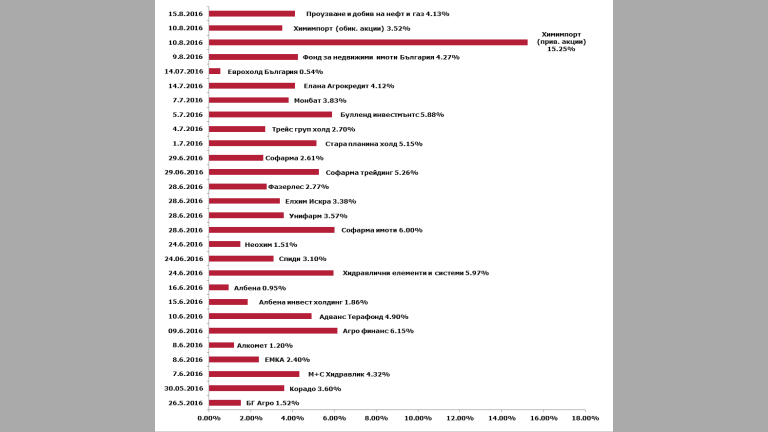

Тази година най-голяма сума, 28.5 млн. лв., ще разпредели най-големият холдинг на пазара „Химимпорт“. Една част от сумата се очаква да е бъде по привилегированите акции на холдинга, които от 16 юни бяха трансформирани в обикновени книжа. Въпреки това те си носят гарантиран дивидент както от печалбата за цялата 2015 г., така и от печалбата за половината 2016 г.

Допълнително, ръководството на „Химимпорт“ обяви, че предлага да се разпредели и дивидент по обикновените акции като реверанс за десетгодишнината на компанията на фондовата борса. Предложението е за 4.5 ст. на акция, което по текущи цени е близо 3.5% доходност и в близко до средното за по-големите компании на борсата. Привилегированите акции на дружеството пък носят 15% доходност на база последната цена, на която се търгуваха в този им вид, но те вече не могат да бъдат закупени заради трансформацията им в обикновени акции.

Трансформация, която в края на април се случи и с привилегированите акции на „София комерс заложни къщи“, но със заявения интерес на компанията да продължи да раздава дивидент по обикновените си книжа. Последните тази година донеса двуцифрена доходност от над 20%.

Рекорден дивидент в историята си ще разпредели производителят на акумулатори „Монбат“. Акционерите одобриха дивидент от 28 ст. на акция или близо 4% възвращаемост спрямо текущите цени на книжата на дружеството. „Монбат“ е сред ликвидните компании, които всяка година споделят част от спечеленото предишните дванадесет месеца с всички акционери. Изключение бяха кризисните години като 2008-2009 г., когото временно преустанови плащанията. Но това бе практика и за други компании на пазара считани за дружества със сравнително стабилни дивиденти.

Дружествата със специална инвестиционна цел (АДСИЦ) естествено са сред компании с най-предвидима политика на разпределение на дивиденти, заради вроденото им в закона задължение за това. Доходността, която носеха и се очаква да носят е над средната за пазара. Тази година сред акциите с най-висока доходност от този сектор са книжата на „Агрофинанс“ със 6.15% доход, следвани от тези на „Софарма имоти“ със 6%, „Адванс терафонд“ с 4.9% и „Фонд за недвижими имоти България“ с 4.27% на база на досега обявените и/или гласивани намерения за разпределение.

От четирите изброени фонда, за последните пет години най-висока доходност носят акциите на „Адванс терафонд“ – 12.70% петгодишна средна възвращаемост. С промяна в начина на реализация на земеделската земя, в която компанията инвестира, обаче ще се промени и размерът на реализирания и очакван дивидент от нея. Компанията започна да продава земята си на лизинг, с което отлага във времето разпределението на пълния доход от сделката. Това обяснява понижението на доходността през тази година до 4.84% спрямо 12.24% година по-рано.

Дивидентната възвращаемост на АДСИЦ обаче започва да се сдобива с конкуренция. Няколко компании на пазара отчетливо градят стабилна и предсказуема политика разпределение на печалбата си. Сред тях са дистрибуторът на лекарства „Софарма трейдинг“ от групата на „Софарма“, младото лизингово дружество „ЕЛАНА Агрокредит“ и куриерската компания „Спиди“.

„Софарма трейдинг“ показа среден процент на разпределение на печалбата от около 80% за осемте години откакто е на фондовата борса, като средната дивидентна доходност за същия период е 6.5%. През тази година ръководството на компанията гласува 0.30 лв. на акция или 5.3% доходност.

От друга страна, по устав „ЕЛАНА Агрокредит“ задължително разпределя 90% от печалбата си. Натрупаният от компанията портфейл от лизингови договори за покупка на земя се очаква да и позволи да разпределя дивидент над средния за пазара. Тази година тя ще разпредели 0.049лв. на акция, което е малко над 4% доход по текущи цени, но при трикратно увеличение на капитала през 2015 г.

Куриерската компания „Спиди“ пък е заявила ,че ще разпределя на поне 50% от годишната си печалба, като от листването си през 2012 г. досега носи приличен доход по този компонент, подплатен и с добри корпоративни резултати . Последователна дивидентна политика на база на силен фундамент следват и дружествата от групата на „Стара планина холд“, като включително холдингът започна да реализирана такава.

Все пак трябва дебело да се подчертае, че доходът от дивидент не е гарантиран. Но е отчасти предвидим стига да се базира на здрави основи т.е. силни или поне стабилни финансови резултати, добър мениджмънт и прозрачно отношение към инвеститорите. Тази комбинация привлича спестители към дивидентните акции въпреки по-високия риск, тъй като дава възможност за редовен доход от вложението.

Източник: elana.net

USD

USD CHF

CHF EUR

EUR GBP

GBP