Ако някой ви попита къде според Вас е трябвало да инвестирате преди 20 години, то най-вероятно първата и най-добра възможност, която би Ви хрумнала е - в акции на Amazon, или пък на Apple.

Ако се разровите по-дълбоко обаче ще видите, че тези две компании не са дори в челото на класацията по доходност на щатските пазари за този период от време. Там на първа позиция откриваме компанията за енергийни напитки - Monster Beverage, която за последните двадесет години е донесла на ранните инвеститори доходност от главозамайващите 82 206%.

Или инвестирани 1 000 лева в нея, биха се превърнали в 823 000 лева. Това се равнява на средна годишна доходност в размер на 39.9%.

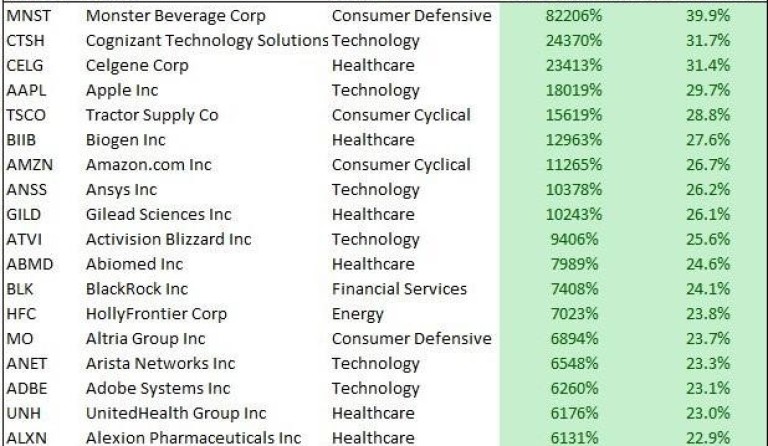

Ето и как изглеждат компаниите от широкия щатски индекс S&P 500, донесли най-голям доход за инвеститорите през последните 20 години:

За сравнение, втората най-добра щатска компания - Cognizant Technology Solutions е донесла над три пъти по-ниска доходност от Monster - в размер на "едва" 24 370%. Това се превежда като средна годишна доходност от 31.7%.

А популярните имена на компании, като Apple и Amazon са донесли на инвеститорите доходност в размер съответно на 18 019% и 11 265%, или средна годишна възвръщаемост от 29.7 и 26.7%.

Тоест 1000 лева инвестирани в Apple биха се превърнали в 181 000 лева към днешна дата, докато в Amazon - в 113 650 лева.

А какво ще кажете, ако Ви кажа, че има една компания, която "слага в джоба" си дори и доходността на Monster?

При това не е китайска, или компания от друга далечна, екзотична, или непозната държава. Става въпрос за компания от родния капиталов пазар...

И компанията се казва - Хидравлични Елементи и Системи.

За последните 20 години, акционерите на дружеството са получили доходност, след отчитането на дивидента (който заема една сериозна част от доходността около една четвърт) и повишението на капитала на дружеството (със собствени средства) в размер на близо 85 000%.

Това се превежда като средна годишна доходност от близо 40.1% за разглеждания период от 20 години. Най-важното обаче е, че тази доходност поставя българската компания пред най-печелившата щатска такава за разглеждания период от време.

Ще кажете - много е лесно да се говори от историческа гледна точка - или какво е трябвало да направим, ако знаем резултатите. И ще сте напълно прави...

Защото печалбата на ХЕС в далечните години в края на миналия век, изплащания дивидент, или други фактори, не са предсказвали, че капиталът ще бъде повишаван, или че ще видим многократен ръст във финансовите резултати, което да предопредели инвестицията Ви в тази компания...

По-важното в случая обаче, е да се разбере, че и на БФБ могат да се намерят инвестиции, които не просто да носят сериозен доход, а примерно след един дълъг период от време, да могат да влязат сред най-добрите в света! Въпросът е просто да знаете как да ги търсите.

А между другото, шансовете, ако бяхте решили да инвестирате на БФБ преди 20 години в търсене на най-добрата компания, също са били на Ваша страна. Защото на БФБ сините чипове бяха едва десетки компании, докато на щатските пазари са стотици... И ХЕС винаги е била една от тях!

Нещо повече, ако сте били ограничили търсенето си и до високо-дивидентни компании (доказали, че в исторически план се представят по-добре) и такива с потенциал да повишават капитала си, заради възможностите да разширяват бизнеса си и представянето си, то шанса Ви допълнително би се повишил...

*Материалът е с аналитичен характер и не е съвет за покупка, или продажба на акции.

USD

USD CHF

CHF EUR

EUR GBP

GBP