Китайските индустриални кредитополучатели имат остра нужда от пари в брой, тъй като тази година настъпва падежът на милиарди долари дълг. Тези, които се възползваха от щедростта на Пекин, трябва да бъдат най-обезпокоени.

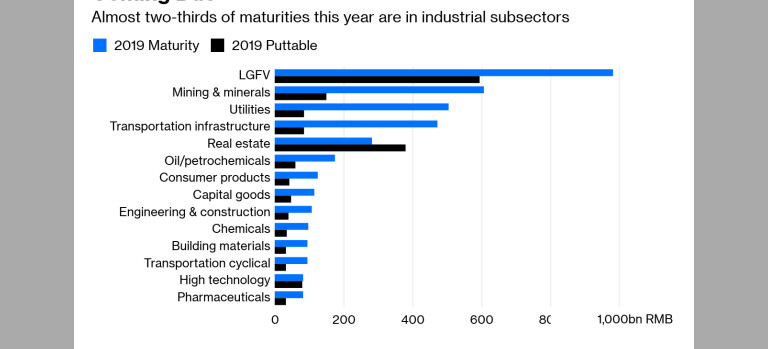

През 2019 г. дължимият дълг е 6 трилиона юана (890 милиарда долара), което е с 15 процента повече от година по-рано. Компаниите в сектори като минното дело, производството на капиталови стоки и недвижимите имоти, съставляват 4 трилиона от този дълг, а от него промишлените предприятия съставляват около 60 процента.

Години наред този сектор до голяма степен зависеше от субсидиите, което затрудни органичния растеж. Тази подкрепа обикновено идва под формата на еднократни суми, безлихвени заеми или се записват като други оперативни приходи. Но сега кранчето се затяга и тези компании са първите, които ще пострадат.

Със задъхването на китайската икономика през последните месеци печалбите в промишлеността спадат. Ограничените условия за финансиране са намалили растежа и способността да се използва работен капитал. Цикълът на конвертиране на пари в брой - мярка за това колко бързо компаниите използват своите запаси и продажби за генериране на парични средства - отново стават по-дълги, след като достигнаха своя връх през 2016 г. Най-големите компании по активи в този сектор загазват все по-дълбоки в условията на свободен паричен поток.

Пекин отдавна се насочи към мащабни субсидии, когато производственият сектор започна да страда. През 2013 г. плащанията за компаниите в промишлеността и производството на материали възлизат на около 8 милиарда юана, след като цените на производството спаднаха; до 2015 г. тази стойност нараства повече от два пъти.

С изключение на държавните енергийни гиганти China Petroleum & Chemical, Sinopec и PetroChina, компаниите за материали и промишлените фирми са прибрали най-малко 60 милиарда юана от такава правителствена помощ между 2013 и 2017 г., което представлява почти 45% от общите разходи на Пекин, според анализатори от CLSA. Средно тези помощи възлизат средно на 4% до 10% от брутната печалба между 2013 и 2017 г. Тези фирми вероятно са получили повече помощи от местните власти и други придобивки от Пекин.

И докато индустриалният двигател се завърна към живота и се задвижи през 2016 г., благодарение на това финансиране, след това то се сви. До следващата година субсидиите допринесоха за едва 2% от брутните печалби на промишлените предприятия. В алуминиевия гигант Aluminium или Chalco, такава помощ е била равна на 93% от приходите през 2013 г. Това спада до 11,4% през 2017 г., като Пекин се фокусира върху реформите в предлагането и намаляването на излишния капацитет. Субсидиите вече не могат да подкрепят паричните потоци.

Тъй като средства в хазната на Пекин са ограничени и основните й източници на приходи - продажбите на земя и приходите от подоходни данъци - изглежда отслабват, субсидиите се пренасочват към сектори с по-висок приоритет, които не са получавали толкова помощ през последните години, като технологии, здравеопазване и потребителски услуги.

Последните две области са получили само между 4 и 8 милиарда юана за петгодишния период, приключил 2017 г. Субсидиите за научноизследователска и развойна дейност и комерсиализация на нови лекарства възлизат на почти 15% от продажбите на Wuxi Apptec за 2017 година. BYD, производителят на електрокари е друг голям бенефициент.

За китайските индустриални гиганти структурата на капитала отслабва заедно с влошаващата се ликвидност. Краткосрочното финансиране се е превърнало в по-голямата част от общите заеми. За 500-те най-големи компании по активи, нетният краткосрочен дълг се е увеличавал с много по-големи размери от дългосрочния дълг всяка година от 2014 г. насам. На всичко отгоре, повече от 40% от корпоративните дългове сега имат срок за погасяване от по-малко от една година, като повечето заеми са за под три години. Това означава, че времето за погасяванията ще дойде бързо, а възможността за изплащане на компаниите намалява все повече.

Зависимостта от субсидиите също се проявява в неефективността на баланса. Разходите за лихви в Berkshire Hathaway, подкрепена от BYD, са нараснали до 1,14 млрд. юана през третото тримесечие на миналата година, от около 630 млн. юана година по-рано. Когато увеличава дълга миналата седмица, компанията отбелязва, че нейните вземанията продължават да растат, докато оборотният капитал е ограничен, до голяма степен поради факта, че плащанията на субсидии не идват навреме. Други частни индустриални компании като фирмата за роботика Estun Automation имат волатилни оперативни печалби, тъй като държавните субсидии не бяха толкова големи, колкото се очакваше.

Дори офшорните облигации на китайските индустриалци са под стрес: Около 4 млрд. долара се търгуват между 50 цента и 80 цента на долар. Тъй като повечето от неизпълнените задължения през миналата година, идват от този сектор, необходими са сериозни мерки. Може да се справите добре, за да го избегнете напълно, пише Анжани Триведи за Bloomberg.

Източник: Bloomberg

Фигурата също включва почти 1,6 трилиона юана дълг на местните правителства, който изтича тази година и всички облигации с пут опция, които стават приложими през 2019 година, както и китайските компании, листвани на борсата в Хонг Конг.

USD

USD CHF

CHF EUR

EUR GBP

GBP