Когато инвестирате на финансовите пазари, трябва да правите това с добър план и предварително разработена стратегия. Трябва да сте напълно наясно със себе си, инвестиционните си цели и толерантност към риск. В противен случай рискувате да приключите инвестиционното си пътуване преждевременно, поради една или друга причина.

Всъщност, да сте запознати с толерантността си към риск и емоционалната си същност може дори да е предшестваща стъпка в инвестирането, преди да определите инвестиционните си цели и целите по отношение на доходността.

Сега ще погледна към търговията на БФБ и спецификата на различните компании, които могат да ги правят подходящи, или неподходящи за различните типове инвеститори, в зависимост от склонността им към риск, или търговския им стил.

Разбира се, веднага подчертавам, че това не е инвестиционен съвет, или препоръка да се насочвате и да купувате, или продавате акциите на посочените компании. А по-скоро показва нещата, които е добре да знаете за различните компании от индекса SOFIX, ако ще подхождате към инвестиции в тях...

Ето как изглеждат нещата в зависимост от толерантността ви към риск:

Консервативни инвеститори

Възможно е да сте от онези инвеститори, които са се прицелили към фондовия пазар, защото сте чули, че той осигурява по принцип най-добра защита от инфлация.

И това е факт, поне в исторически план. Инфлацията е при нива от 3% у нас, а най-добрите предложения по депозитите са за около 1%. В подобна среда, на практика ще губите от покупателната сила на спестяванията си, ако ги държите в банката.

И все пак... Може и да не сте особено склонни към риск и да търсите по-слаба волатилност на пазара, както и възможно най-малка потенциална загуба. Казано по друг начин - да сте изключително консервативни.

Тоест, тук инвеститорите най-вероятно търсят годишен доход между три и пет процента, при минимален риск (доколкото рискът от инвестиции на фондов пазар може да е минимален). Почти "задължително" е инвеститорите, които са по-консервативни, да се насочат към акции изплащащи солиден дивидент. Защото това е един от малките "видими и стабилни" източници на доходи на пазара, отвъд търсенето на капиталови печалби (от повишението, или спада в цените на акциите).

Компонентите на SOFIX, които могат да влязат в полезрението на този тип инвеститори са:

Адванс Терафонд

Причината е ясна - това е дружеството с една от най-високите дивидентна доходности на БФБ от над 4% на година в исторически план. От 2008-ма година до момента, дружеството е изплатило сумарен дивидент от над 1.8 лева на акция, при цена от около 1 лев преди десет години и малко над 2 лева в момента.

Този резултат е съдействал за това, акциите на Адванс Терафонд да са третите най-печеливши за инвеститорите от дъното на пазара през февруари на 2009-та година, до момента, с доходност в размер на 283% за този период (с отчитане на изплатения дивидент), или средно годишен доход от близо 14.3% през последните десет години.

Разбира се, инвеститорите трябва да се ръководят не само от историческото представяне в цената на един актив, но и от перспективите за бъдещото такова. В тази насока, трябва да се има предвид, че през изминалата година нетната неконсолидирана печалба на дружеството се понижи до 3.77 милиона лева.

Това е понижение с 87% спрямо реализираната година по-рано печалба от 30.1 милиона лева. А след като по закон, АДСИЦ-ът е длъжен да изплаща 90% от печалбата си под формата на дивидент, лесно може да се сметне и колко ще е диведентът през тази година. Тоест ще е далеч под изплатения през последните години.

Има и добра новина. Въпреки, че тези резултати са вече известни на инвеститорите, акциите на компанията не отбелязаха кой знае какво понижение. Тоест те проявяват една много добра и търсена стабилност, въпреки потенциално по-ниския дивидент, който ще получат инвеститорите по-късно през годината. Всъщност за последната една година акциите на Адванс са загубили 11.7% от стойността си, или спад - по-малък от този на SOFIX (в размер на около 16% за разглеждания период).

Може би, много по-важно за консервативните инвеститори, от потенциалната доходност обаче, е степента на риск към който са изложени. И тук ще погледнем към други измерители.

На първо място, трябва да се има предвид, че бизнеса на компанията е покупко-продажбата на земеделска земя. Или актив, който е относително стабилен в поскъпването си и не толкова волатилен.

На второ място, като борсова компания, ще се обърнем и към обвързаността в представянето на акциите на АДСИЦ-а, с това на основния бенчмарк. И тук виждаме, че бета-коефициента (обвързаността и зависимостта в движението на акциите съпоставени с това на индекса SOFIX) е при ниво от 0.18. Или налице е много слаба обвързаност в посоката на движение на акциите на Адванс с пазара. И докато това може да означава, по-слабо повишение при потенциален силен ръст на пазара, също така би могло да означава и потенциален по-малък спад, при евентуален спад на фондовия пазар.

А при консервативните инвеститори страхът от понижение е с много по-голяма тежест от очакванията за доходност!

Другата добра новина при Адванс, което ги прави потенциална привлекателна цел за консервативните инвеститори е по-слабата им волатилност. От върха си през 2007-ма година, до дъното през 2009-та, когато SOFIX губи близо 90% от стойността си, акциите на Адванс Терафонд поевтиняват с малко над 50%.

И докато загуба от подобен размер, едва ли би била успокояваща, за консервативно настроените инвеститори, те трябва да имат предвид, че акциите на Фонда успяват да преминат върха си от 2007-ма година до средата на 2012-та година, докато SOFIX трябва да поскъпне над три пъти от текущите си нива, за да направи това.

Тоест инвеститорите, имали възможно най-лошия късмет да инвестират по време на върха на индекса на SOFIX, при нива от около 1 900 пункта (спрямо под 600 пункта в момента), е трябвало да изчакат пет години, за да възстановят загубите си и да излязат на печалба. През следващите пет години, те вече биха били напред с над 50%, с отчитане на дивидентите.

Трябва да се отбележи и факта, че в новата история на БФБ, от 2009-та насам (след лудия ръст и още по-ненормалния спад), акциите на Адванс Терафонд, не са коригирали с повече от 30% от междинните си върхове (при 10% инвестиция в акции на дружеството, това би се превеждало, като не по-голяма загуба от 3% в даден момент). Това е друг, доста успокоителен факт, за всички, които не обичат риска.

Умерено консервативни

Този тип инвеститори се интересуват, да кажем по равно, от посочените по-горе две неща - да не изтърват потенциален ръст; r ако може да загубят по-малко при потенциален спад на пазара.

Тоест, този род инвеститори, е възможно да проявят интерес към съчетаване на две неща - компании изплащащи солиден дивидент, заедно с наличие на потенциал за по-ускорен пазарен ръст.

Разбира се, казаното за Адванс Терафонд, важи с пълна сила и тук. Иначе, други позиции, към които инвеститорите в тази група могат да помислят, включват имената на компании като - М+С Хидравлик. Това е компанията от SOFIX, донесла най-голям доход за инвеститорите от дъното на SOFIX през 2009-та година до момента - над 650%.

Освен всичко, тя изплаща и дивидент. М+С Хидравлик, е платила общ дивидент от 2.6 лева от 2008-ма година насам, което е близо 80% от цената, при която са се търгували преди 10 години.

Отново обаче, ще наблегнем и на други фактори, отвъд доходността - а именно сигурността, която ще измерим през волатилността и степента им на спад в трудни борсови моменти.

Акциите на компанията е загубила 5.6% от стойността си за последната една година, на фона на спада на SOFIX от 15.5%, или понижението й е близо една трета от спада на индекса. В същото време бетата на компанията е 0.78. Малко по-близо до 1, но все пак под 1-ца.

Добрата новина за инвеститорите е, че акциите на компанията са изключително стабилни от 2009-та година насам. Те не са връщали с повече от 30% от междинен връх, като всеки път са го преодолявали след това и са достигали нова най-висока стойност. Или компанията е един от малкото компоненти, успели да достигнат до нови най-високи стойности в историята си след краха от 2009-та година.

Също така, трябва да отбележим, че акциите на компанията са регистрирали средна годишна доходност за акционерите от 23.7% (през последните десет години), което е над два пъти повече, в сравнение със средната годишна възвръщаемост за този период на SOFIX (от около 10.3%).

Още една компания можем да отличим в тази група. И това е - Стара планина Холд, отличаваща се с постоянно растящ дивидент. А това може да е много сериозна заявка за инвеститорите.

Историческа справка сочи, че инвестирането в компании с растящ дивидент, на щатските пазари, за периода между 1972 и 2014-та година би донесъл средно годишен доход за инвеститорите по-висок от този на пазара.

Ако една компания повишава дивидента си по-често, отколкото не го прави, то ръстът на приходите и маржина на печалбите на тази компания е стабилен, според експерти.

И да се върнем на случая със Стара планина Холд.

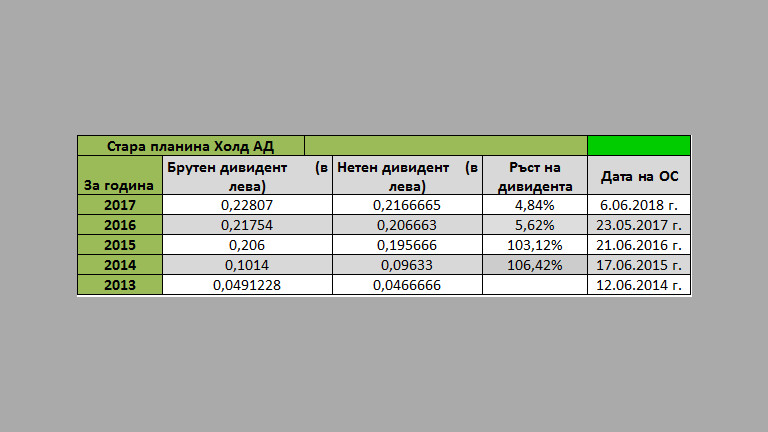

* справка: Infostock.bg

Както можем да видим от таблицата по-горе, холдингът е изплащал дивидент през последните пет години. Нещо повече, дивидентът се е повишавал през всяка една от последните четири години.

И макар, че ръстът на повишение на дивидента се забавя сериозно през последните две години - в рамките на около 5%, факт е, че холдинга все пак запазва политиката си на повишение на дивидента.

Междувременно, въз основа на цената на акциите на компанията, от 6.3 лева за брой, дивидентната й доходност, на база на разпределения за миналата година дивидент, е в размер на около 3.6%, което си е доста добро постижение (в среда на лихви по депозитите от 1% при най-добрите предложения).

Всъщност, ако дивидента се запази, като миналогодишния (без да се повишава, както традиционно се е случвало последните години), то компанията може да се превърне и в компонента на SOFIX с най-висок доход от дивидент за 2019-та година.

Спекуланти

Това е една особена група инвеститори, които се фокусират основно върху доходността. Те винаги искат да уцелят най-добрите позиции и да хванат максимума от пазара.

Общо взето, това е групата, която регистрира най-големи печалби, по време на бума на фондовия пазар между 2005-та и 2007-ма година и най-вероятно загуби и най-много - по време на последвалия срив.

Много от тези инвеститори, най-вероятно вече са загубили интерес към БФБ и се подвизават на международните пазари в момента. Както се казва обаче - "където е текло пак ще тече", така че тази група е напълно възможно да започне постепенно да се връща към родния капиталов пазар, ако "усети", че той отново има потенциал да се нареди сред най-добре представящите се в световен мащаб.

А моментът за връщане на спекулантите към БФБ е добър поради две причини. Първата - световните пазари са при исторически рекорди и е възможно да "зациклят", като родния пазар има добър догонващ потенциал. И втората - след корекцията през последните две години, е възможно да видим една много по-силна 2019-та година, която да постави началото на един възходящ цикъл.

Кои са имената на компаниите, които могат да привлекат вниманието на тази инвеститорска група? Най-общо казано - потенциалните "нови ракети на БФБ".

Тук ще подходим малко по-различно към нуждите на спекулантите и поради факта, че те се интересуват основно от бъдещите печалби, не толкова от потенциалните рискове. Поради това, ще разгледаме кои компании на индекса се повишиха най-много при последните две по-сериозни възстановявания на индекса, които бяха предшествани от по-дълбоки корекции.

Можем да отбележим също така, че тези два периода са сходни както по отношение на продължителността на ръста, така и по отношение на амплитудата.

Първият период е от 23-ти юни 2012-та година (когато индексът регистрира дъно от 286 пункта), до 23-ти февруари 2014-та година (година и осем месеца, когато индексът бележи най-висока стойност от 599 пункта и повишение от 109%), който става реалност след корекция от 37%.

Вторият период е - от 23-ти май 2016-та година (с дъно от 432 пункта) до 23-ти август 2017-та година (година и три месеца), когато бива достигнат връх от 733 пункта (повишение от близо 70%), след корекция от 32.2%.

Първият период се оглавява по доходност от Първа Инвестиционна Банка. Акциите на банката са поскъпнали със 165%, при ръст за индекса от близо 110%, или над 1.5 пъти повече от ръста на SOFIX. Следват две компании с почти еднакво повишение - от 158%, в лицето на Холдинг Варна и Централна Кооперативна Банка.

През вторият книжата на Първа Инвестиционна Банка отново са сред най-добрите, като обаче заемат втора позиция, с ръст от 200%, или близо три пъти повече от повишението на индекса SOFIX, което е било в размер на около 70%.

Следват още две имена, които присъстват и при първия период - Стара Планина Холд (която между другото присъства и по-горе при умерено консервативните инвеститори) и Централна Кооперативна банка с повишения съответно от 110 и 100%.

Още един критерий, може да определи интереса на спекулантите към определени позиции - кои са най-поевтинелите по време на корекцията през последната една година акции? Спекулантите, често имат склонност да се насочват именно към подобен род книжа, в търсене на твърде поевтинели позиции.

И тук, класацията се оглавява от Трейс Груп Холд - със загуба за последната една година от 43.75%. Първа Инвестиционна Банка също се отличава със загуба от над 30% за последната една година.

Технологични маниаци

За съжаление на инвеститорите, на БФБ не се търгуват много технологични компании. И все пак, има една компания, която отсрамва сектора, като дори присъства и е компонент на индекса на сините чипове SOFIX - Сирма Груп Холдинг.

Сирма Груп Холдинг е сред първите 10 големи компании в България в ИТ сектора, като заема престижното седмо място. В същото време компаниите преди нея в класацията, са или клонове на големи международнит гиганти, или компании от други сфери на ИТ-услуги.

За разлика от повечето публични компании, които се търгуват на БФБ, Сирма разполага с ясна и прозрачна за инвеститорите стратегия за развитие, до 2022-ра година. От нея, инвеститорите могат да научат повече за плановете й за развитие.

Cпopeд стратегическата програма, дo 2022 година дружетвото ще увеличи приходите си над 4.5 пъти. Или компанията прогнозира годишен ръст на приходите си в размер на 35%. Дали това е достижимо?

Изглежда напълно достижимо, предвид на факта, че за последните три години, средният ръст на приходите е в размер на 28.2%, като се ускорява през последните две години.

В заложените на компанията цели се посочва, че през този период генерираните в Европа и Северна Америка приходи ще достигнат дял от 70%.

Coфтyepният производител има присъствие в момента в над 50 страни, а за нея работят над 360 софтуерни разработчика. През октомври на 2016-та година бе отворен първият офис в САЩ, базиран в Ню Джърси.

През 2015-та година Сирма осъществи своето първично публично предлагане, което бе най-голямото от 2007-ма година, в което набра 11.4 милиона лева.

Всъщност за последната една година акциите на технологичното дружество са поевтинели с 19,4%. До голяма степен зад слабостта им стояха плановете на компанията за набиране на капитал, които освен това се провалиха.

Въпреки провалилото се ново предлагане на акции обаче, мениджмънта на компанията не губи надежда. "Стратегията на дружеството предвижда ускорен растеж (надскачащ възможностите на органичния ръст) и излизане на голяма световна борса след няколко години. Като междинен ход навярно ще се възползваме от Регламент 1129/2017 за стъпаловидно увеличаване на капитала до необходимите нива и/или привличане на целеви инвеститори в дъщерните ни дружества", коментира Цветан Алексиев, изпълнителен директор на Сирма Груп Холдинг АД, в интервю.

Има и други добри новини за технологичните маниаци. Съвсем скоро, ще се проведе първичното публично предлагане на технологичния стартъп BIODIT, компания с интересни перспективи.

*Материалът е с аналитичен характер и не е съвет за покупка, или продажба на акции на БФБ

USD

USD CHF

CHF EUR

EUR GBP

GBP