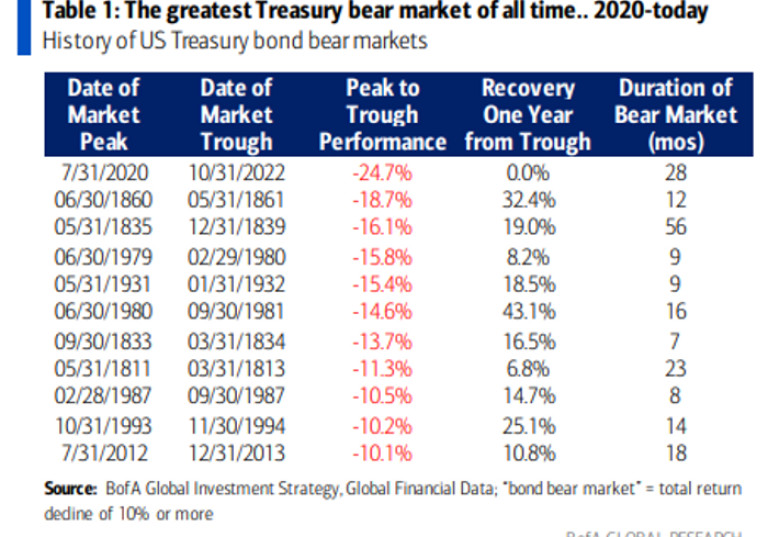

Загубите по дълга на Министерството на финансите на САЩ, през последните три години, се равняват на най-лошия мечи пазар в почти 250-годишната история на САЩ, според Майкъл Хартнет от Bank of America, който включи някои диаграми за представянето на държавните облигации в последната си споделена бележка MarketWatch в края на миналата седмица.

Според една от тези диаграми държавните облигации са загубили почти 25% на база обща възвръщаемост между пика на пазара през юли 2020 г. и Хелоуин 2022 г., като междувременно пазарът е практически непроменен.

През изминалата седмица доходността на дългосрочните държавни ценни книжа като 10-годишните облигации и 30-годишните облигации достигна най-високите си нива от повече от 16 години, според данните на FactSet.

Доходността вървеше нагоре през по-голямата част от годината, което помогна за увеличаване на натиска върху акциите в САЩ. Ръстът на доходността на дългосрочните облигации се ускори, след като Федералният резерв сигнализира през септември, че очаква да поддържа своя лихвен процент по-висок за по-дълго, отколкото инвеститорите очакваха преди.

Това е

най-големият мечи пазар на облигации за всички времена

каза Майкъл Хартнет, стратегът на BofA, който е автор на бележката. Той посочи, че загубите по някои 30-годишни облигации са надхвърлили 50%, както съобщи MarketWatch.

Последният етап от разпродажбата на пазара на облигации беше особено болезнен за инвеститорите, тъй като облигациите и акциите паднаха в тандем, както стана през 2022 г., което доведе до загуби в портфейли с експозиция и към двете.

Въпреки това, инвеститорите, притеснени от предстоящата още болка на пазара на облигации, може да намерят утеха в признаците, че разпродажбите започват да изглеждат пресилени. Според анализ на BofA цените на държавните облигации изглеждат пренапрегнати спрямо тяхната 200-дневна пълзяща средна.

Книгата на облигациите на Bank of America, държани до падеж, отбелязва огромни загуби на книжа на фона на разпродажбата, според коментари на анализатори и неотдавнашен доклад на Bloomberg News, който обвинява дългогодишните държавни облигации и ипотечни облигации на банките за забавяне на печалбата.

Търговията с държавните облигации беше затворена в понеделник поради празничен ден в САЩ, но фючърсните договори, обвързани с държавни облигации, се повишиха, тъй като нахлуването на Хамас в Южен Израел през уикенда предизвика опасения за ескалация на геополитическия риск. Междувременно iShares 20+ Year Treasury Bond ETF TLT се повиши с 1,3% до $85,86 на акция.

В понеделник президентът на Федералния резерв на Далас Лори Лоугън каза, че нарастващата доходност на държавните облигации може да намали необходимостта от по-нататъшни повишения на лихвените проценти, което може да помогне за подкрепа на цените на облигациите, тъй като опасенията относно плановете на Фед за увеличаване са били в центъра на облигационните пазари.

Време ли е инвеститорите да повишат експозициите си в държавни облигации?

Докато акциите се сриват от нарастващата доходност на облигациите, финансови експерти казват, че обикновените инвеститори могат да се справят с ударите, като увеличат експозицията си към дългосрочни съкровищни облигации и други фиксирани доходи - стига да разбират какво правят.

Доходността - и повече от нея - е страхотно звучаща идея за повече хора, откакто Федералният резерв започна да увеличава своя референтен лихвен процент през март 2022 г.

Високодоходните спестовни сметки, депозитните сертификати и взаимните фондове на паричния пазар се превърнаха в примамливи начини за извличане на печалби от пари в брой. Лесно е да намерите тези продукти със ставки в диапазона от 4% и 5%.

Съкровищните бонове, които са падежирани в рамките на една година, също са били място, създаващо доходност за влагане на пари в брой. Доходността на съкровищни бонове с различна дължина е над 5%, спрямо приблизително 4,5% в началото на годината.

Високодоходните спестовни сметки, депозитните сертификати и взаимните фондове на паричния пазар се превърнаха в примамливи начини за извличане на печалби от пари в брой.

И все пак напоследък добивите предизвикват безпокойство. В продължение на повече от месец бързото покачване на доходността на дългосрочните държавни облигации и разпродажбата на пазара на облигации събаряха фондовия пазар.

Все пак някои финансови експерти казват, че няма нищо лошо в закупуването на дългосрочни съкровищни облигации за човек, който иска да продължи да влага парите си в работа. Разбира се, те трябва да разберат рисковете и ползите за облигациите, когато лихвените проценти се покачват и падат.

"Преминаването от пари в брой към фиксиран доход е правилният ход в момента", каза съветникът по богатството Мариса Бредбъри, управляващ директор на офисите във Флорида за Sigma Investment Counselors. "Определено можете да заключите някои прилични цени, които не сме виждали от дълго време."

"Преди фиксираният доход беше толкова важна защитна част от портфейла. Сега всъщност можете да спечелите приличен доход и от него", каза тя.

"Положителната страна на случилото се е за спестителите", каза Мат Зомър, ръководител на специализирана консултантска група в Janus Henderson Investors. "Никога не е имало толкова привлекателна възможност за инвестиции с фиксиран доход, както сега."

Разбира се, имаше време, когато доходността на държавните облигации беше далеч над текущата им граница. В началото до средата на 80-те години доходността на 10-годишните държавни облигации и 30-годишните съкровищни облигации надхвърляше 10%. Зомер и други специалисти по финансово планиране са фокусирани върху настоящето и бъдещето, защото това е целта на финансовото планиране. Ето какво си мислят:

Подходът "щанга"

Когато клиентите, които изграждат своето гнездо, искат да влязат ол-ин в съкровищни бонове, Зомер вместо това ги съветва да използват подход "мряна", който добавя комбинация от по-дългосрочни държавни облигации и фиксиран доход.

"Това е точно времето, когато инвеститорите не трябва да изпадат в хибернация в късия край на кривата [на доходност]", каза Ричард Стайнбърг, главен пазарен стратег и директор на The Colony Group, консултантска фирма за богатство. Той също така съветва клиентите да удължат срока на своите държавни облигации и инвестиции с фиксиран доход.

Доходността се повиши отново в петък сутринта след по-силния от очаквания доклад за работните места през септември. Доходността на двугодишните съкровищни облигации се повиши до почти 5,1% от 5,023% в четвъртък следобед и от 4,26% преди година.

Доходността на десетгодишните съкровищни облигации се покачи до 4,86% от 4,715% в четвъртък следобед и от 3,82% преди година. Доходността на 30-годишните облигации достигна 5,01%, спрямо 4,88% в четвъртък и спрямо 3,78% преди година - насочвайки се към петък сутринта към най-високото ниво от август 2007 г.

Доходността и цената на облигациите винаги се движат в различни посоки. Когато лихвените проценти се повишават, цените на облигациите намаляват и доходността на облигациите се увеличава. Когато лихвените проценти падат, цените се увеличават и доходността намалява. Това е мястото, където идва бележката за предпазливост.

Подгответе се за загуби, ако Фед продължи да повишава лихвените проценти, каза Дейвид Секера, главен пазарен стратег на САЩ в инвестиционната изследователска фирма Morningstar.

Засега може да е добър момент портфейлите от облигации да се увеличат в дългосрочен план. "Част от това, което виждаме на фондовия пазар, е пренасочване на акции към фиксиран доход", каза той.

USD

USD CHF

CHF EUR

EUR GBP

GBP